2023年第一季度,湖南裕能(301358)实现营业收入131.76亿元,同比增长115.81%;归属于上市公司股东的净利润2.81亿元,同比下降72.00%;扣除非经常性损益的净利润2.67亿元,同比下降73.44%;经营活动产生的现金流量净额-11.51亿元;基本每股收益(元/ 股)0.5元。

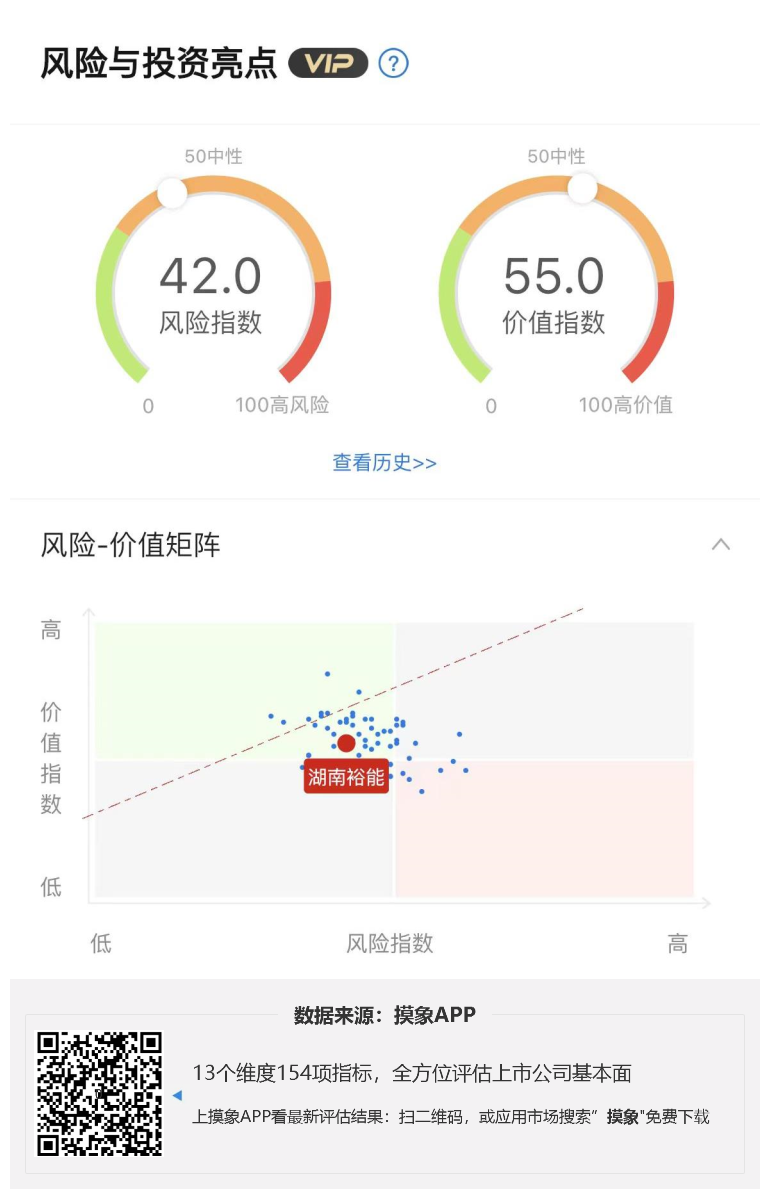

基于湖南裕能最新财务报告、经营情况、行业和产业趋势等数据,摸象APP通过人工智能技术,从投资价值、投资风险两个维度对上市公司进行了了全方位评估,评估结果显示 :湖南裕能的风险指数42,价值指数55(如下图所示)。

从“风险-价值”矩阵来看,湖南裕能分布位置在矩阵左上角的绿色区域(即红色点所在位置),绿色区域的公司,基本面处于投资风险较低,投资价值较高的状态,更能兼顾风险与投资价值。

大数据统计和计算结果显示,绿色区域的公司更能兼顾风险与投资价值,红色区域的公司需要慎重选择。

从具体的投资风险和投资亮点来看,湖南裕能有4个投资亮点,4个风险预警项,0个高风险项,投资风险在行业排名第48,投资价值排名第38。

上图是湖南裕能投资风险和投资亮点的具体情况,我们可以看到,湖南裕能的业绩、成长能力、现金流和债务方面是被提示存在较大风险,因受限于文章长度,上图未能展示全部的风险和投资亮点(下载摸象APP查看全部)。

>>>>或各大应用市场搜索“摸象”下载摸象APP

可能面对的风险

2022年年度报告显示:公司“可能面对的风险”共涉及4个方面,其中有2点非常重要(下载摸象APP查看全部)。

1、市场竞争加剧及行业未来产能结构性过剩的风险

近年来,新能源汽车和储能行业快速发展,叠加磷酸铁锂电池在动力电池中应用占比提升、政府对相关产业的各项 支持和补贴政策等因素,吸引了众多厂商进入行业,导致竞争日益激烈,行业未来可能面临产能结构性过剩的情况,将 会对公司盈利水平及市场份额形成一定影响。

2、原材料价格波动的风险

近年来碳酸锂、磷酸等相关原料价格波动较大。由于原材料成本占公司产品成本的比重较高,若主要原材料市场供 求变化或采购价格异常波动,可能对公司的经营业绩形成一定压力。

提示:文章内容仅代表个人观点,不构成任何投资建议。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 chengya 所有,欢迎分享本文,转载请保留出处!