选股是买股的前提,没有选股就随意买股,就好比“捡到篮子就菜”,散户被套就很难避免了。散户新手的胆子大,一心只想赚钱,不顾及风险,相对而言,就更应该注意选股了。只有选好股并买对股,炒股才能谈得上赚钱。在追求完美的投资、完美的公司的过程中,小编总结了13个完美的公司应该具备的特点,为大家选股做个参考!

1、 公司名字听起来枯燥乏味,甚至听起来很可笑则更好

完美的股票应该属于完美的公司,而完美的公司经营的必定是很简单的业务,这种很简单的业务应该有一个听起来枯燥乏味的名字。

深交所明确规定,上市公司应根据实际经营业务情况审慎对公司名称进行变更,不得随意变更。变更后的公司名称应与公司主营业务相匹配,不得利用变更名称影响公司股价、误导投资者。因此,从公司名称这个角度选股的话,其实应该是选择那些看一眼就知道公司的主营业务是什么、有哪些产品或服务等公司名称,比如“老板电器”“同仁堂”等等。

上市公司的任性更名带给市场的危害性是显而易见的。比如,某些上市公司配合市场炒作而更名,这不仅助长了市场投机炒作的气氛,而且也增加了相关股票的投资风险。如多伦股份更名为匹凸匹(600696),该公司根本就没有成熟的互联网金融业务,更没有对应的业务收入。至于“德展健康”“览海投资”之类,从更了名字之后就“没见过那个价儿”,更名后出现持续的下行。

除了有重大的重组、战略转型等事件外,上市公司无缘无故更名或者为了配合炒作而更名的,不仅是对于公司本身的不重视,还是对市场的不尊重,而从A股过去的历史上看,无论是匹凸匹,还是湘鄂情,频繁更名的公司往往表现都较差,“凤凰涅槃”也仅存在于幻想当中。

第20条林奇投资法则:像人一样,公司因为两个原因更改名称:要么是结婚了,要么是卷入了某个它们希望公众将会忘却的惨败中。

2、 公司业务枯燥乏味

当一家公司不仅名字枯燥乏味,而且经营的业务也枯燥乏味时,彼得林奇会感觉非常兴奋,原因很简单:华尔街那些专业投资者才不会去关注这些名字和业务同样枯燥乏味的公司,直到最后他们才发现各种利好消息,这才促使他们买入这种类型的公司的 股票,从而进一步推升股价。

如果一家公司盈利水平很高,资产负债表稳健,从事的业务枯燥乏味,那么你就有充分的时间来以较低的价格买入该公司的股票,那么当他变成投资者争相追捧的投资对象并且价格又被高估时,你就可以把它转手卖给那些喜欢追风的投资者们。

在股灾之后,很多投资者的目光依然关注的是成长股或者创业板,“船小好调头”“市梦率”等概念还根深蒂固的存在于投资者的心中。随后的一年,成长股成为表现最差的板块,而平时为普通投资者不齿的“中字头”“造纸”“钢铁”等板块却明显强于创业板。从这里可以看出来,对于那些业务枯燥乏味的公司来说,盈利能力增加和市场关注度下降两件事情结合起来,往往是好的介入时点。

3、 公司业务令人厌恶

当一家公司的业务让人耸肩表示怀疑和蔑视,令人作呕或者恶心的避之唯恐不及,那这家公司需要我们深入的去研究一下。彼得林奇举了一个清洗汽车零件油污的公司,“哪位证券分析师会愿意撰写这种公司的研究报告呢?”

我们可以统计一下券商研究报告在每个行业或板块的分布情况,新材料、新科技、雄安新区,这些概念应该是近期券商研究报告最集中的板块。而处于夕阳行业、持续亏损(大部分普通投资者是这么认为)的钢铁、煤炭、造纸,还有那些厨房里用的油盐酱醋等等,除了行业研究员定期要出行业研究报告外,很少有专门去研究的。而当这些行业的公司盈利能力出现大幅度提升,股价从低迷状态走出来甚至已经有了一定涨幅后,研究员们才开始关注,他们的关注又进一步推升了股价。

4、 公司从母公司分拆出来

公司的分公司或部分业务分拆上市变成独立自由的经济实体,经常会给投资者带来回报经管人的投资机会。大型的母公司不愿意看到分拆上市的子公司陷入困境,因为这样可能会对这家子公司产生非常不利的公众影响,反过来又会使得母公司受到不利的影响。因此,分拆出去的子公司通常是具备十分良好的资产负债表,为今后能够独立运作做好了充足的准备。

2015年至今,A股市场上至少有40家公司筹划过分拆上市,母公司分属于制造、医药、电力等传统行业,而分拆出来的子公司较多的集中与新兴和热门行业,比如环保、供应链等。对于母公司来说,分拆上市可以拓宽融资渠道、套现收益提升母公司股价,而对于子公司来说,为其直接打开了资本市场大门,有利于发展。因此,分拆上市往往意味着新的投资机会。

5、 机构没有持股、分析师不追踪

如果你找到一只机构持股很少甚至没有持股的股票,你就找到了一只有可能赚大钱的潜力股。如果你找到一家公司,既没有一个股票分析师拜访过,也没有一个股票分析师说自己十分了解这家公司,你赚钱的机会就又大了一倍。当一家上市公司告诉彼得林奇上一次股票分析师来公司的时间是三年前,他几乎不能掩饰自己内心的狂喜。

同时,对于那些曾经风光无限而后来又被专业人士打入冷宫的股票,例如股价跌入低谷时被机构投资者抛售的股票,也是值得我们去重点关注的。

其实股价上涨,取决于两个因素,一个是公司盈利,一个是资金推动。对于机构没有持股、分析师不追踪的公司,如果盈利可以持续增长,那么受到市场资金关注是迟早的事情,而在市场资金关注后逐步流入会进一步推升股价。

6、 公司被谣言包围:据传与有毒垃圾或黑手党有关

被谣言包围的公司,股价往往会有较大的下跌,原因很简单:新的投资者不愿意进场,老的“散户”股东受谣言影响离场意愿增强。这个时候往往是好的淘金机会,并不是说所有有谣言的公司都会有机会,而是在里面更容易挑选出估值回落至合理区间甚至低估、盈利并未受到影响的公司,并有充分的时间可以买入。

7、 公司业务让人感到有些压抑

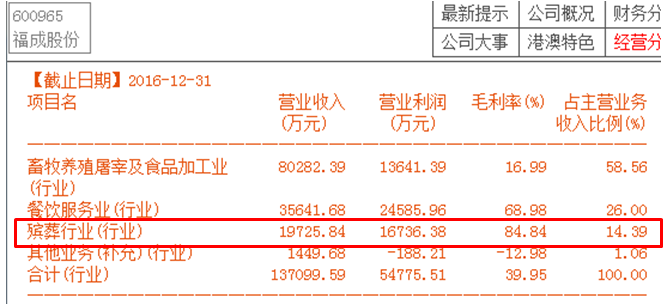

什么是让华尔街不愿意去关注的业务?除了有毒废料外,就是殡葬服务。

那些让人觉得压抑的业务,不仅研究员不愿意去深入的研究,甚至整个行业的竞争都会较那些“高大上”的业务要更少,而这些“压抑”的行业,毛利率却高的吓人。殡葬服务的毛利率高达80%,远远超过了大部分传统行业。

8、 公司处于一个零增长行业中

如果一个低迷的行业,整个行业的成长缓慢,经营不善的弱者一个接一个的淘汰出局,幸存者的市场份额就会随之扩大。一个公司能够在一个陷入停滞的市场不断争取到更大的市场份额,远远胜过另一个公司在一个增长迅速的市场中费尽力气才能保证日益萎缩的市场份额。

这个投资逻辑和公司成长性逻辑并不冲突:成长性投资,投的是行业快速成长,里面相关的公司快速成长,蛋糕越做越大,每个参与者越分越多。而低迷行业中,行业产值或者产品需求是固定的,而从事该行业的公司越来越少。在固定的蛋糕面前,分蛋糕的人越来越少,那么里面的幸存者分到的蛋糕就越来越大。

9、 公司有一个利基

“一个完美的公司必须拥有一个利基”。利基(niche)是指针对企业的优势细分出来的市场,这个市场不大,而且没有得到令人满意的服务。产品推进这个市场,有盈利的基础。在这里特指,针对性、专业性很强的产品。我更愿意将这个叫做“细分行业龙头”。

利基市场中,那些被市场中的统治者/有绝对优势的企业忽略的某些细分市场或者小众市场,企业选定一个很小的产品或服务领域,集中力量进入并成为领先者,从当地市场到全国再到全球,同时建立各种壁垒,逐渐形成持久的竞争优势。

10、人们要不断购买公司的产品

厨房里的柴米油盐酱醋茶,小到不能再小的东西,我们每天都能见到的东西,往往蕴含着巨大的投资机会。此前节目中我们提到过“身边的企业”这样一个概念,而今天我们再梳理一下我们每天都要用,而且需要不断的用的那些易耗品的公司:恒顺醋业、莲花健康、安琪酵母、黑牛食品、维维股份、西王食品、海天味业、伊利股份、光明乳业、涪陵榨菜、贝因美、三全食品、克明面业、洽洽食品~~~~

我们如果回顾他们的历史走势会发现,每一只在月线结构都是一个重心不断上移、或维持固定斜率向上的结构。如果我们在历次股灾、大跌后买入,并长期持有的话,都会得到不菲的收益,甚至比我们买入科技股后不停的做差价来的更为丰厚。稳定的消费渠道,是这些公司的自然壁垒(消费习惯、品牌的信赖就是最好的“利基”,现在给您买一包“五全”凌汤圆,估计您也不敢吃)。而随着消费升级和通货膨胀,这些公司往往具有能力将不利因素充分转嫁给下游或者消费者,以保证公司自身的利益。

11、公司是高技术产品的用户

高科技公司往往能够受到市场资金的追捧,追捧的原因很简单:科技创造价值!而当过多的资金追逐这些高科技产业后,会导致“量升而价跌”,触摸屏、光伏、汽车、手机~~~~我们可以回顾一下这些产品的价格。

而对于那些充分利用这些高科技、高技术的公司来说,科技进步了,价格又降下来了,公司盈利自然就提升了。举个栗子:手机不断的更新换代,越来越先进,价格越来越便宜,4G技术成熟了,手机用户上网方便又便宜,然后,淘宝京东美团大众点评得到了长足的发展。这样的例子比比皆是。我们在关注高科技发展的过程中,同时关注一下受益高科技发展的相关下游企业,是个非常好的选择。

12、公司内部人士在买入自家公司的股票

大股东作为最熟悉公司运营业务和发展前景的内部人士,对公司股票内在价值把握往往比一般的投资者更加准确,大股东往往会在公司股价低于或已接近它的内在价值时出手增持。从历史数据来看,大股东增持被看作是信心的一种重要体现。增持的数量是考量其未来表现的一个重要指标,那些增持数量大、且不断增持往往表明了股东的一种态度:公司的股价确实被低估、对未来发展前景看好。

13、公司在回购股票

股份回购是指公司按一定的程序购回发行或流通在外的本公司股份的行为。是通过大规模买回本公司发行在外的股份来改变资本结构的防御方法。股票一旦大量被公司购回,其结果必然是在外流通的股份数量减少,假设回购不影响公司的收益,那么剩余股票的每股收益率会上升,使每股的市价也随之增加(1亿元净利润/1亿股=每股收益1元。1亿元净利润/5000万股=每股收益2元)。我国《公司法》明文禁止公司收购本公司的股票,但为减少公司资本而注销股份或者与持有本公司股票的其他公司合并时除外。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!