【大名城控股股东名城控股集团有限公司等向公司提供财务资金支持的关联交易】

上海大名城企业股份有限公司(以下简称“公司”)的控股股东名城控股集团有限公司(含下属子公司)(以下简称“名城控股集团”),为支持公司整体业务发展需要,拟与公司实际控制人俞培俤先生及其关联自然人等,共同作为资金借出方,公司(含合并范围内各级子公司)作为资金借入方,共同签署《财务资金支持框架协议》。各资金借出方拟以持有的资金向公司提供年度财务资金支持,总计年度新增余额不超过人民币 50 亿元,期限自公司 2020 年年度股东大会批准该议案之日起不超过 12 个月。

根据《上海证券交易所股票上市规则》的规定,上述交易事项构成公司关联交易。

为解决宁波激智科技股份有限公司向银行申请融资需要担保的问题,支持公司的发展,公司控股股东、实际控制人张彦先生拟为公司向银行申请授信提供连带责任担保,担保期限为综合授信协议签署之日起一年,担保额度为不超过人民币20亿元,具体担保的金额以公司根据资金使用情况与银行签订的最终协议为准。

张彦先生为公司控股股东及实际控制人,担任公司董事长,根据《深圳证券交易所创业板股票上市规则》等有关规定,以上交易构成关联交易。

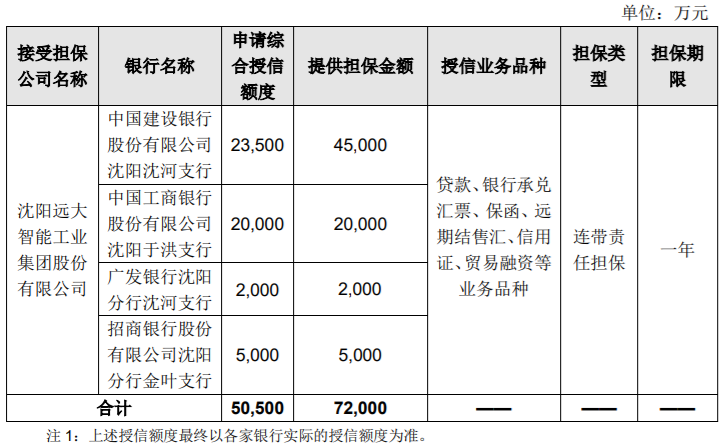

【远大智能控股股东为公司向银行申请综合授信额度提供担保暨关联交易】

为满足沈阳远大智能工业集团股份有限公司(以下简称“公司”)经营和发展需要,提高公司运作效率,公司控股股东沈阳远大铝业集团有限公司(以下简称“远大集团”)为公司向银行申请的综合授信额度共计 5.05 亿元,提供连带责任担保,不收取担保费。具体情况如下:

远大集团直接持有公司 37.92%股份,为公司控股股东,本次交易构成关联交易。

江苏龙蟠科技股份有限公司(以下简称“龙蟠科技”或“公司”)拟向公司控股子公司常州锂源新能源科技有限公司(暂定名,以下简称 “常州锂源”)提供借款不超过人民币3亿元,借款期限不超过3年;向控股孙公司贝特瑞(天津)纳米材料制造有限公司(以下简称“天津纳米”)和江苏贝特瑞纳米科技有限公司(以下简称“江苏纳米”)提供借款合计不超过人民币2亿元,借款期限不超过3年。借款利率与常州锂源就本次交易申请银行并购贷款时获批的利率相同。

因关联人南京金贝利创业投资中心(有限合伙)、常州优贝利创业投资中心(有限合伙)、贝特瑞新材料集团股份有限公司未向控股子公司及孙公司提供同比例的借款,根据《关联交易实施指引》第十二条的规定,本次交易构成关联交易。

上海至纯洁净系统科技股份有限公司(以下简称“公司”、“本公司”) 于 2021年 1 月 29 日召开第三届第四十四次董事会,审议通过了《关于出售上海江尚实业有限公司 49%股权暨关联交易的议案》,拟将公司持有的上海江尚实业有限公司(以下简称“上海江尚”)49%的股权以 11,270 万元人民币的价格出售给上海恩垒投资管理有限公司(以下简称“上海恩垒”),因上海恩垒的法定代表人陈盛云先生与公司董事长蒋渊女士为夫妻关系,本次交易构成关联交易。

上海电影股份有限公司 拟与苏州市吴中金融控股有限公司(以下简称“吴中金控”)等共同发起设立上影吴中文化科技投资基金合伙企业(有限合伙)(暂定名,具体以工商登记为准),基金总规模为人民币 10 亿元,其中公司认缴 1.05 亿元。

本次交易的出资主体之一上影资产管理(上海)有限公司为公司参股子公司,公司董事王健儿、陈果、戴运同时担任其董事,根据《上海证券交易所股票上市规则(2020 年修订)》及《上海证券交易所上市公司关联交易实施指引》的相关规定,上影资管为公司关联法人,本次交易构成关联交易。

重庆梅安森科技股份有限公司(以下简称“公司”或“梅安森”)为了更好的拓展公司业务,促进公司发展,拟使用自有资金 450 万元与重庆裕晟企业管理中心(普通合伙)(以下简称“重庆裕晟”)、李永玉、刘美茶共同投资设立重庆卓康智慧科技有限公司(以下简称“卓康智慧”)。

根据《深圳证券交易所创业板股票上市规则》等的有关规定,重庆裕晟执行事务合伙人叶立胜、合伙人刘航均为公司董事,故重庆裕晟为公司关联方,本次设立子公司构成关联方共同投资。

根据中泰集团与中泰化学签署的《股权转让协议》,中泰化学拟通过现金出售的方式,向控股股东中泰集团出售上市公司持有的上海多经 60%股权。本次交易完成后,上海多经将成为中泰集团的控股子公司、中泰化学的参股公司,中泰化学继续持有上海多经 40%股权。

根据《资产评估报告》,本次交易中,评估机构采用资产基础法和收益法两种方法对上海多经进行评估,并以资产基础法评估结果作为最终评估结论。截至评估基准日 2020 年 7 月 31 日,标的公司股东全部权益账面值 53,732.72 万元,评估值 57,931.52 万元,增值额 4,198.80 万元,增值率 7.81%。

交易双方经友好协商确定上海多经全部股权价值为 60,000.00 万元,上海多经 60%股权的交易价格为 36,000.00 万元。

根据上市公司和中泰集团签署的《股权转让协议》,本次交易的交易对价由中泰集团以现金方式支付。中泰集团应于中泰化学股东大会同意本次交易之日起至 2021 年 3 月 31 日前将股权转让款全部支付,即中泰集团应支付 36,000 万元。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!