华致酒行连锁管理股份有限公司向银行申请综合授信额度人民币29亿元,期限为12个月,在综合授信额度内办理包括但不限于流动资金贷款、银行票据、保函、信用证等有关业务。关联方华泽集团、湖南金六福为公司向银行申请综合授信额度人民币 29亿元提供连带责任保证担保。华泽集团、湖南金六福为公司提供担保均不收取担保费,也不要求公司提供反担保。

华泽集团持有公司 31,840,020 股,占公司总股本的 7.64%,湖南金六福系公司实际控制人吴向东先生控制的企业,根据《深圳证券交易所创业板股票上市规则》的有关规定,本次交易构成关联交易。

深圳市中洲投资控股股份有限公司控股股东深圳市中洲置地有限公司(以下简称“中洲置地”)向公司提供人民币 10 亿元的借款额度,该借款额度有效期自股东大会审议通过之日(2019 年 12 月 16 日)起一年有效,随借随还,借款年化利率为 8.0%,与公司向金融机构的平均借款利率相当。本次接受关联方借款不存在其他协议安排。截至 2020 年 12月 16 日,上述借款额度有效期届满,相关借款已于有效期届满前结清。

为支持公司业务发展的资金需求,满足公司经营运作及战略发展的实际需求,现提请股东大会批准延长该笔向控股股东关联借款额度的有效期,借款额度有效期自本次股东大会审议通过之日起三年有效,借款额度、借款利率及其他约定条款保持不变。

深圳市中洲置地有限公司为本公司控股股东,上述借款事项构成关联交易。

【华北制药发行股份及支付现金购买资产并募集配套资金暨关联交易】

华北制药拟向华药集团发行股份及支付现金购买华药集团持有的爱诺公司 51%股权(本次交易前,华北制药已持有爱诺公司 49%股权)、动保公司 100%股权及华药集团持有的华北牌系列商标资产。

根据中企华评估师出具的“中企华评报字(2020)第 3679-02 号”评估报告、“中企华评报字(2020)第 3679-03 号”评估报告和“中企华评报字(2020)第3679-01 号”评估报告,截至评估基准日 2019 年 12 月 31 日,爱诺公司的股东全部权益价值的评估值为 29,727.51 万元,动保公司的股东全部权益价值的评估值为 7,450.39 万元,华北牌系列商标资产的评估值(不含增值税)为 65,959.67 万元。基于上述评估结果,交易双方协商确定,爱诺公司 51%股权的交易对价为15,161.03 万元,动保公司 100%股权的交易对价为 7,450.39 万元,华北牌系列商标资产的交易对价(不含增值税)为 65,959.67 万元,本次交易标的资产的对价合计(不含商标资产交易增值税)为 88,571.09 万元。

浙江晨丰科技股份有限公司(以下简称“晨丰科技”或“公司”)2021 年度为控股子公司景德镇市宏亿电子科技有限公司(以下简称“宏亿电子”或“控股子公司”)提供发生额合计不超过人民币 6,900 万元的财务资助,同时,宏亿电子参股股东彭金田提供不超过 1,428 万元的财务资助;由于彭金田持有宏亿电子 33%的股份且未同比例进行财务资助,上述事项构成关联交易。

中国中材国际工程股份有限公司(以下简称“上市公司”)拟向建材国际工程、建材研究总院发行股份购买其持有的北京凯盛 100.00%股权。

上市公司拟向建材国际工程、冯建华等 49 名自然人支付现金购买其持有的南京凯盛98.00%股权。其中,上市公司拟向建材国际工程支付现金购买其持有的南京凯盛51.15%股权,上市公司拟向冯建华等 49 名自然人支付现金购买其持有的南京凯盛 46.85%股权。

上市公司拟向中国建材发行股份购买其持有的中材矿山的 100.00%股权。

本次交易的交易对方中,中国建材为上市公司的控股股东,建材国际工程为上市公司控股股东中国建材的控股子公司,建材研究总院为上市公司间接控股股东中国建材集团的全资子公司。根据《重组管理办法》和《上市规则》等相关法规,本次交易构成关联交易。

上海宝信软件股份有限公司拟通过发行 A 股普通股及支付现金相结合的方式购买交易对方马钢集团、马钢投资、基石基金、苏盐基金、北京四方持有的飞马智科 75.73%股权,其中:向马钢集团、马钢投资、基石基金通过发行股份方式支付对价;向苏盐基金发行股份支付对价比例为 30%,剩余 70%为现金方式支付;向北京四方以现金方式支付。本次交易完成后,飞马智科将成为宝信软件的控股子公司。

本次发行股份购买资产的交易对方马钢集团、马钢投资与本公司均为中国宝武控制的下属企业。根据《上海证券交易所股票上市规则》等相关规定,马钢集团、马钢投资均构成公司的关联方。因此,本次交易构成公司的关联交易。

上工申贝(集团)股份有限公司(以下简称“公司”)于 2020 年 4 月 7 日召开的第八届董事会第二十次会议审议通过了《关于参与浙江宝石机电股份有限公司破产重整暨关联交易的议案》,同意公司以不超过 8,000 万元的资金通过全资子公司上工缝制机械(浙江)有限公司(以下简称“上工浙江”)或其他控股子公司,参与重整公司控股子公司浙江上工宝石缝纫科技有限公司(以下简称“上工宝石”)的少数股东浙江宝石机电股份有限公司(以下简称“宝石机电”)。上工浙江前期已收到浙江宝石机电股份有限公司管理人(以下简称“管理人”)的正式通知,上工浙江已成为宝石机电的正式重整投资者,并与管理人签订了《重整投资协议》。

2021 年 2 月 5 日,浙大网新科技股份有限公司召开第九届董事会第三十次会议、第九届监事会第十八次会议,审议通过了《关于公司拟参与投资设立股权投资基金暨关联交易的议案》,同意公司与关联方杭州鑫网股权投资有限责任公司、浙江浙大网新集团有限公司、浙江网新银通投资控股有限公司共同投资设立杭州网新花港股权投资合伙企业(有限合伙),其中公司作为有限合伙人认缴出资人民币 12,000 万元。

【珠江股份非公开协议转让广州珠江物业管理有限公司80%股权暨关联交易】

广州珠江实业开发股份有限公司(以下简称“公司”)拟通过非公开协议转让的方式将公司持有的广州珠江物业管理有限公司80%的股权转让给广州珠江城市管理集团有限公司,转让价为人民币 2,261.464 万元。

珠江管理公司为公司的控股股东广州珠江实业集团有限公司的全资子公司,本次交易构成关联交易。

2021 年 4 月 10 日,浙江新安化工集团股份有限公司(以下简称“公司”)召开第十届董事会第十三次会议,审议通过了《关于为参股子公司提供担保的议案》,同意为持股 37.5%(第一大股东)的新安小贷综合授信提供总额不超过 10,000 万元人民币担保。

【江山股份发行股份及支付现金购买资产并募集配套资金暨关联交易】

南通江山农药化工股份有限公司(以下简称“公司”)拟以发行股份及支付现金的方式购买福华集团、嘉丰国际、农业发展基金、振兴投资、天原化工、有乐投资、浙商产融、通达信投资、通达信和投资、内蒙飞行、金泽利投资、丹正货代、华辰信科技、云端科技、百年福华、青再超、银信达投资、王雪屏合计持有的福华通达 100%股权。本次交易完成后,上市公司将持有福华通达 100%股权。

公司拟采用询价方式向合计不超过 35 名符合条件的特定对象非公开发行股票募集配套资金,拟发行的股份数量不超过本次发行前总股本的 30%,募集资金总额不超过本次交易中以发行股份方式购买资产交易价格的100%,发行股份数量及价格按照中国证监会的相关规定确定。

本次交易交易对方之一福华集团为公司第二大股东福华科技的控股股东,公司董事张华先生、陈吉良先生分别担任福华集团董事长兼总经理、董事职务,公司董事刘为东先生系由福华科技提名,公司董事长薛健先生过去十二个月内曾担任福华通达副董事长职务。

福华集团及其一致行动人福华科技、嘉丰国际的实际控制人张华先生和LeiWang女士,本次交易完成后,将成为公司的实际控制人,根据《上市规则》等相关规定,本次交易系公司与潜在实际控制人之间的交易。根据《上市规则》的有关规定,本次交易构成关联交易。

【新能泰山及子公司向中国华能财务有限责任公司存贷款的关联交易】

2021 年度,山东新能泰山发电股份有限公司及子公司在财务公司每日存款余额最高限额预计不超过 6 亿元人民币,预计存款利率范围为 0.3%—2.75%。2021 年度,公司及子公司在 6 亿元的授信额度范围内进行贷款及签发票据等融资业务,预计贷款利率范围为 3.5%—4.75%,贷款业务发生的利息支出预计不超过 2,600 万元人民币。公司及子公司在财务公司签发银行承兑汇票,按照不高于市场价格水平支付手续费,预计手续费金额不超过 30 万元。

财务公司是中国华能集团有限公司的控股子公司,与本公司同受中国华能集团有限公司控制。按照《深圳证券交易所股票上市规则》的规定,财务公司与本公司属于受同一法人控制的关联关系,本次交易构成关联交易。

【锦富技术发行股份及支付现金购买资产并募集配套资金暨关联交易】

苏州锦富技术股份有限公司拟通过发行股份及支付现金的方式购买宁欣、永新嘉辰合计持有的久泰精密 70%的股权,其中以发行股份方式受让宁欣持有的久泰精密 42%股权,以支付现金的方式受让永新嘉辰持有的久泰精密 28%股权。同时向不超过 35 名特定投资者非公开发行股份募集配套资金。本次募集配套资金以发行股份及支付现金购买资产为前提条件,但募集配套资金成功与否并不影响发行股份及支付现金购买资产的实施。

本次交易的标的资产为久泰精密 70%股权,按照 100%股权作价 80,000 万元计算,本次交易拟购买资产的交易价格为 56,000 万元。其中以发行股份(33,600万元)方式受让宁欣持有的久泰精密 42%股权,以支付现金(22,400 万元)的方式受让永新嘉辰持有的久泰精密 28%股权。即本次交易中,股份对价占本次交易对价的 60%,现金对价占本次交易对价的 40%。

本次发行股份购买资产的发股价格为 3.40 元/股,不低于定价基准日前 20个、前 60 个、或者前 120 个交易日股票均价之一的 80%。据此计算,锦富技术拟向久泰精密全体股东发行股份的数量为 98,823,529 股。

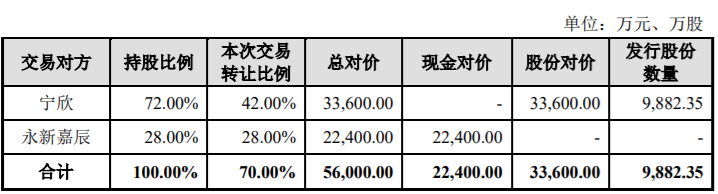

上市公司向交易对方分别支付对价的金额及具体方式如下表所示:

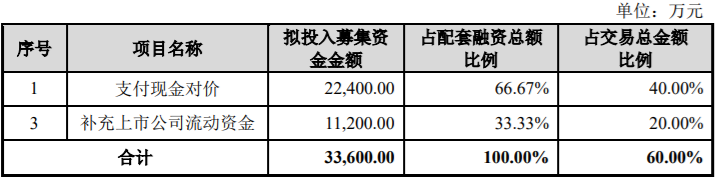

上市公司拟非公开发行股份募集配套资金,募集配套资金总额不超过 33,600万元,不超过本次交易中以发行股份方式购买资产的交易价格的 100%。本次募集配套资金拟用于支付本次交易的现金对价,以及补充上市公司流动资金,用于补充流动资金的比例将不超过交易作价的 25%,或不超过募集配套资金总额的50%。

募集配套资金具体用途如下:

2021 年 4 月 11 日,广东达志环保科技股份有限公司(以下简称“公司”)与公司控股股东湖南衡帕动力合伙企业(有限合伙)(以下简称“衡帕动力”)签署了《借款协议》。为保证公司进行业务拓展,公司控股股东衡帕动力拟向公司提供不超过 4.5 亿元的借款额度,借款年利率 4.65%,借款期限为 12 个月,无需公司就此提供担保措施。

衡帕动力为公司控股股东,截至本公告披露日持有公司股份总数为46,241,211 股,约占公司总股本的 29.19%。根据《深圳证券交易所创业板股票上市规则》及《广东达志环保科技股份有限公司章程》的相关规定,上述交易事项构成关联交易。

通裕重工股份有限公司拟使用自有资金或自筹资金收购公司关联方山东齐通投资有限公司(以下简称“齐通投资”)持有的新园热电43.76%股权(以下简称“标的股权”),根据北京中天华资产评估有限责任公司以2020年12月31日为基准日对新园热电进行评估后出具的资产评估报告,经与齐通投资协商,确定标的股权的交易价款为人民币22,754.92万元。新园热电系公司持股46.24%的控股子公司,本次交易完成后,公司将持有新园热电90%的股权。

四川海特高新技术股份有限公司(以下简称“公司”)拟将持有的四川海特亚美航空技术有限公司(以下简称“海特亚美”)100%的股权以人民币 525.00 万元转让给四川海特科技发展集团有限公司(以下简称“海特科技集团”)。本次股权转让完成后,公司不再持有海特亚美股权,海特亚美不再纳入公司合并报表范围。海特科技集团和公司均属于公司实际控制人、董事长李飚先生控制的企业,上述交易事项构成关联交易。

厦门艾德生物医药科技股份有限公司(以下简称“公司”或“艾德生物”)于2021年4月10日召开的第二届董事会第十七次会议审议通过了《关于参股子公司减资的议案》,同意参股子公司厦门高能海银金拾创业投资合伙企业(有限合伙)(以下简称“高能海银创投基金”)认缴出资额由目前的25,000万元减少至10,000万元。各合伙人按认缴出资比例同比例减资。公司认缴8000万元,实缴3200万元,本次减资后公司认缴、实缴均为3200万元。

鉴于公司高级管理人员罗捷敏、FRANK RON ZHENG分别为高能海银创投基金的普通合伙人厦门高能海银创业投资管理有限公司(即高能海银创投基金管理人)的董事,公司监事辛少华为厦门高能海银创业投资管理有限公司的总经理。根据《深圳证券交易所创业板股票上市规则》等规定,本次减资事项构成关联交易。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!