盘点2021年3月5日公布上市公司关联交易详情:

为满足公司经营发展需求,新城控股集团股份有限公司可在股东大会审议通过本事项之日起18个月内向新城发展控股有限公司申请总额不超过等额人民币100亿元(含截至本公告披露日已使用未到期借款余额等额人民币66.69亿元)的借款额度,借款年利率为不超过8%(不含税金)。

上海宝钢包装股份有限公司本次交易之标的资产河北宝钢制罐北方有限公司、武汉宝钢包装有限公司、佛山宝钢制罐有限公司及哈尔滨宝钢制罐有限公司47.51%股权的过户手续及相关变更登记手续已完成,公司现分别持有河北制罐、武汉包装、佛山制罐、哈尔滨制罐 97.51%的股权。

雪天盐业集团股份有限公司拟以发行股份的方式购买轻盐集团、轻盐晟富基金和华菱津杉持有的湘渝盐化 100%股权。经各方协商一致,交易各方确定选取定价基准日前 20 个交易日上市公司股票交易均价的 90%作为本次发行股份购买资产的定价依据。本次发行股份购买资产的股份发行价格为 4.71 元/股,不低于公司定价基准日前 20 个交易日的股票交易均价的 90%。

【王府井换股吸收合并北京首商集团股份有限公司并募集配套资金暨关联交易】

王府井集团股份有限公司本次换股吸收合并发行的股份种类为境内上市人民币普通股(A 股),每股面值为 1.00 元。本次换股吸收合并的发行对象为合并实施股权登记日收市后登记在册的首商股份全体股东,即于合并实施股权登记日,未申报、部分申报、无权申报或无效申报行使现金选择权的首商股份股东持有的首商股份股票,以及现金选择权提供方因提供现金选择权而持有的首商股份股票,将全部按照换股比例转换为王府井因本次换股吸收合并发行的 A 股股票。

【杭州解百关于为全程医疗全资子公司银行贷款提供担保暨关联交易】

杭州解百集团股份有限公司第九届董事会第二十六次会议审议通过《关于为全程医疗全资子公司银行贷款提供担保暨关联交易的议案》,同意为参股公司杭州全程国际健康医疗管理中心有限公司的全资子公司杭州全程健康医疗门诊部有限公司总额人民币 2,000 万元的银行贷款授信与全程医疗的其他两方股东按股权比例共同提供担保。

【山东金泰集团股份有限公司关于公司与控股股东签署《附条件生效的股份认购合同》暨关联交易】

山东金泰集团股份有限公司(以下简称“公司”)于 2021 年 3 月 4 日召开第十届董事会第十三次会议审议通过了《关于公司符合非公开发行股票条件的议案》《关于公司非公开发行 A 股股票方案的议案》《关于<公司 2021 年度非公开发行A 股股票预案>的议案》等与公司 2021 年度非公开发行 A 股股票事项相关的议案。

公司控股股东北京新恒基投资管理集团有限公司持有公司股份 25,743,813 股,占公司股本总额的 17.38%。根据本次非公开发行 A股股票方案,新恒基投资拟以现金方式参与本次非公开发行股票的认购,认购金额为不超过 155,956,825.44 元人民币(含本数)。本次非公开发行股票完成后,若新恒基投资与一致行动人合并持有公司股权超过公司已发行股份的 30%,新恒基投资认购的股票自本次非公开发行股票发行结束之日起36 个月内不进行转让。

【山西华阳集团新能股份有限公司关于受让合伙企业基金份额暨关联交易】

山西华阳集团新能股份有限公司(以下简称“华阳股份”或“公司”)以 0 元受让苏州梧桐嘉裕一号股权投资基金合伙企业(有限合伙)所持有的阳泉市梧桐树嘉裕阳煤智能制造股权投资合伙企业(有限合伙)认缴未实缴 2.49亿元基金财产份额。公司在受让合伙企业财产份额完成后,将履行 2.49 亿出资义务,并根据其他合伙人实缴份额进行同比例实缴。

本次交易完成后,公司与关联方阳泉煤业集团天安产业孵化器有限责任公司将共同持有阳煤智能制造基金 4.99 亿元基金份额(占阳煤智能制造基金财产份额 99.8%),因此本次交易构成“上市公司与关联方共同投资”的关联交易,但不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

江苏国茂减速机股份有限公司(以下简称“公司”)拟购买控股股东国茂减速机集团有限公司位于常州市武进区高新技术开发西湖路 111 号的 1 宗工业用地使用权及其地上房屋建(构)筑物 10 项。经双方协商确定,以评估价格人民币 69,806,600.00元为本次交易的成交价格。

董事会同意公司向实际控制人之一、董事长张阿华转让位于宁波市海曙区集士港镇丰成村的闲置工业房地产。交易双方协议约定,根据宁波正平资产评估有限公司出具的正评报字[2020]第096号《资产评估报告书》,以2020年9月30日为评估基准日,拟转让的资产评估值合计11,986,563元,双方按1,200万元交易。若最终评估备案值高于1,200万元,则以该评估备案值为实际转让价款,若最终评估备案值低于1,200万元,则仍以1,200万元为最终成交价格。

玉龙股份拟通过全资子公司蓝景矿业向交易对方天业集团购买其持有的巴拓实业 100%股权,并通过巴拓实业控制巴拓澳洲在澳大利亚运营的黄金资产。根据中联评估为本次交易出具的以 2020 年 8 月 31 日为评估基准日的《资产评估报告》(中联评报字[2021]第 89 号),巴拓实业 100%股权的评估价值为人民币122,484.00 万元,经玉龙股份与天业集团协商,巴拓实业 100%股权的交易对价为人民币 122,484.00 万元。本次交易对价支付方式为蓝景矿业承担天业集团尚欠其债权人济高控股与交易对价等额的债务。

根据《股权收购及债务重组协议》,经天业集团和其债权人济高控股协商确认,天业集团尚欠济高控股本金及对应利息重组后的金额为 122,484.00 万元(该金额等同于本次交易对价),蓝景矿业将自股权交割日后以现金形式将交易对价定向支付给济高控股,除此之外,蓝景矿业不负有向天业集团支付其他现金对价的义务。

【贵研铂业关于控股子公司昆明贵研催化剂有限责任公司投资设立控股子公司暨关联交易】

贵研铂业股份有限公司控股子公司昆明贵研催化剂有限责任公司拟与潍柴动力空气净化科技有限公司、稀土催化创新研究院(东营)有限公司共同投资设立贵研催化剂(东营)有限公司(最终名称以工商注册登记为准,以下简称“合资公司”)。合资公司注册资本 10,000.00 万元,其中贵研催化公司以货币方式出资 8000 万元,占合资公司 80%股权;潍柴空气净化公司以货币方式出资 1000 万元,占合资公司 10%股权;稀土研究院以货币或实物资产方式出资 1000 万元,占合资公司 10%股权。

浙江东方金融控股集团股份有限公司(以下简称“公司”)向关联方浙江省国贸集团资产经营有限公司(以下简称“国贸资产”)转让所持有的浙江国贸东方房地产有限公司(以下简称“国贸东方房产”)60%股权、湖州东方蓬莱置业有限公司(以下简称“湖州东方蓬莱”)100%股权和浙江新帝置业有限公司(以下简称“新帝置业”)61%股权。

本次交易价格为:以 18,497.60 万元转让所持有的国贸东方房产 60%的股权;以 6,063.59 万元转让所持有的湖州东方蓬莱 100%的股权;以 6,169.02 万元转让所持有的新帝置业 61%的股权,转让金额合计 30,730.21 万元。

天融信科技集团股份有限公司 实施重大资产出售暨关联交易,标的资产包括上市公司所持有的广州南洋电缆有限公司(现更名为:广州南洋电缆集团有限公司)100%股权、南洋电缆(天津)有限公司 100%股权、广东南洋电缆股份有限公司 95%股权和广州南洋新能源有限公司 100%股权(以下简称“本次交易”)。

截至 2020 年 9 月 8 日,本次交易相关标的股权已交割完毕。根据公司与本次交易对方签署的《关于广州南洋电缆有限公司、南洋电缆(天津)有限公司、广东南洋电缆股份有限公司、广州南洋新能源有限公司的股权转让协议》(以下简称“《股权转让协议》”)的约定,自标的股权交割日(不含)起180 日(含)内,交易对方应向公司累计支付人民币 128,426.35 万元,累计占本次交易总对价的 61%。

【艾比森关于向特定对象发行股份涉及关联交易事项暨与特定对象签署附条件生效的股份认购协议】

深圳市艾比森光电股份有限公司本次向特定对象发行股票募集资金总额不超过 25,953.00 万元(含本数),股票的发行数量不超过 41,000,000 股(含本数),为公司第一大股东,并担任公司董事长的丁彦辉先生拟认购本次向特定对象发行的全部股票。

瑞泰科技股份有限公司拟以发行股份的方式购买武钢集团持有的武汉耐材 100%股权及马钢集团持有的瑞泰马钢 40%股权。本次发行股份购买资产完成后,武汉耐材及瑞泰马钢将成为上市公司的全资子公司。

同时,公司拟向武钢集团和马钢集团发行股份募集配套资金,本次募集配套资金总额不超过 414,109,698.58 元,不超过本次拟购买资产交易价格的 100%。发行股份数量不超过 43,181,407 股,不超过本次交易前上市公司总股本的 30%。本次募集配套资金拟用于投入标的公司在建项目建设 20,839.00 万元(其中固定资产投资 18,766.00 万元,流动资金 2,073.00 万元)、偿还上市公司银行借款18,600.00 万元、支付中介机构费用及相关税费等 1,971.97 万元。其中,用于补充流动资金(包括偿还银行借款)的比例不超过募集配套资金总额的 50%。实际募集配套资金不足部分由公司自有资金解决。

因经营需要,中环环保及公司合并报表范围内子公司拟向股东安徽中辰投资控股有限公司(以下简称“中辰投资”)借款不超过人民币 50,000 万元,期限不超过 15 个月,利率为中国人民银行同期贷款基准利率上浮 20%。

石药集团新诺威制药股份有限公司于 2021 年 3 月 4 日召开了第五届董事会第九次会议,审议通过了《关于出售河北中诺医药科技有限公司 100%股权暨关联交易的议案》,同意公司以 12,103.00 万元向公司控股股东石药集团恩必普药业有限公司出售河北中诺医药科技有限公司100%股权。同日,公司与恩必普药业签署了附条件生效的《股权转让协议》。

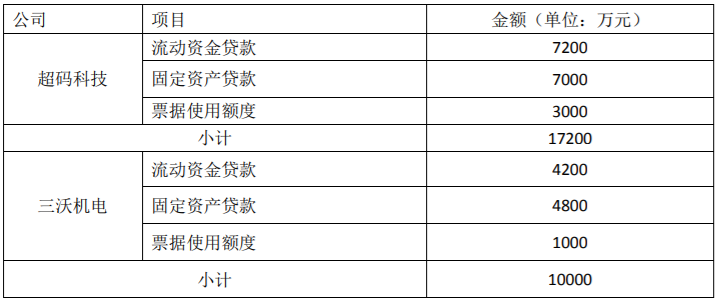

为满足陕西中天火箭技术股份有限公司全资子公司西安超码科技有限公司和西安航天三沃机电设备有限责任公司日常经营资金周转需要,公司拟为全资子公司超码科技、三沃机电在航天科技财务有限责任公司的贷款及票据使用额度提供全额担保,担保期限为 1 年,公司为全资子公司提供担保额度不超过以下明细中所列示的金额:

【中设股份发行股份及支付现金购买资产并募集配套资金暨关联交易】

江苏中设集团股份有限公司拟向枞繁设计、无锡交通集团、倍盛控股、君度瑞晟、联熙投资、熙和瑞祥、Magnificent Delight、Splendid Delight、高赡公司、悉聚创投、嘉胜行投资、悉嘉创投、悉盈创投、悉和企业、君度尚左、Cheng Yu Investments 发行股份及支付现金收购合计持有的悉地设计 100%股权。本次交易完成后,悉地设计将成为上市公司全资子公司。

江苏中设集团股份有限公司拟以非公开发行的方式向上市公司实际控制人陈凤军、孙家骏及陈峻 3人发行股份募集配套资金,发行股份数量 10,000,000 股,其中,向陈凤军非公开发行 9,000,000 股,向孙家骏非公开发行 500,000 股,向陈峻非公开发行 500,000股,合计募集配套资金总额 14,740 万元,不超过本次交易前上市公司总股本的30%,且募集资金总额预计不超过公司本次交易中以发行股份购买资产的交易对价的 100%,本次募集配套资金拟用于支付现金对价、中介机构费用及相关税费。

【安科生物关于以参股公司股权向博生吉医药科技(苏州)有限公司增资暨关联交易】

安徽安科生物工程(集团)股份有限公司着眼于公司长远利益和可持续发展,综合考虑公司实际情况、战略目标等因素影响,公司拟将持有的博生吉安科细胞技术有限公司49%的股权作价人民币6,350.00万元对博生吉医药科技(苏州)有限公司进行增资,以实现细胞免疫治疗板块的结构调整和内部资源整合,充分激发产业活力,达到利益最大化。

本次交易深圳市维业装饰集团股份有限公司拟以支付现金的方式购买华发股份持有的华发景龙 50%股权,购买华薇投资持有的建泰建设 40%股权。交易金额合计为 30,850.00 万元。本次交易为现金交易,不涉及股份的发行,不会导致维业股份控制权的变化。

本次交易华发景龙 50%价格为 21,850.00 万元,建泰建设 40%股权交易价格为标的资产的交易价格为 9,000.00 万元,总体交易对价为 30,850.00 万元。

为促进岭南生态文旅股份有限公司(以下简称“公司”)生态环境业务发展,使水务水环境业务智能化、智慧化,公司于 2021 年 3 月 5 日召开的第四届董事会第三十二次会议审议通过了《关于子公司拟签署项目合同书暨关联交易的议案》,公司子公司岭南水务集团有限公司拟与立方数科股份有限公司签署《沙田镇西太隆河流域工程数字化服务项目合同书》,合同金额为 13,554,400 元(占公司最近一期经审计净资产的 0.28%),工期暂定 180 天。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!