盘点深圳证券交易所2020年12月26、28日公布上市公司关联交易详情:

山东山大华特科技股份有限公司第九届董事会第十次会议作出决议:同意公司子公司山东华特知新材料有限公司将所持山东华特知新化工有限公司 100%的股权转让给山东山大产业集团有限公司。该股权转让构成关联交易。

二:奥马电器出售全资子公司股权暨关联交易的标的公司完成工商变更

广东奥马电器股份有限公司 于 2019 年 12 月 13 日召开的第四届董事会第三十次会议审议通过了《关于出售公司子公司股权暨关联交易的议案》将中融金(北京)科技有限公司100%股权出售至赵国栋先生及权益宝(北京)科技有限公司。

2020 年 12 月 25 日,中孚信息股份有限公司第五届董事会第八次会议及第五届监事会第七次会议审议通过了《关于 2021 年度关联交易预计的议案》,关联董事魏东晓、陈志江、孙强回避表决。监事会发表了审核意见,独立董事发表了事前认可及同意的独立意见,保荐机构发表了无异议的核查意见。该议案尚需经过 2021 年第一次临时股东大会审议。根据公司 2021 年度经营规划,结合 2020 年关联交易情况,公司拟向关联方山东方寸微电子科技有限公司采购芯片及存储等产品,向山东方寸出租房屋,预计 2021 年度关联采购金额不超过 4,032.85 万元(含税)。同时,提请董事会授权公司采购管理部与上述关联方签订具体合作协议。

为切实履行社会责任,回馈社会,公司拟向南大基金会捐赠 1000 万元,用于进一步扩大“孙祥祯奖助学金”的资金规模,提升其公信力、知名度和影响力,为青

年学生的成长成才作出积极的贡献。南大基金会系由公司持股 5%以上股东南京大学资产经营有限公司的实际控制人南京大学发起的非公募基金会,主要业务范围为支持南京大学教育事业发展,符合《深圳证券交易所创业板股票上市规则(2020 年修订)》第 7.2.3 条规定的关联法人定义。因此,该笔捐赠属于关联交易。

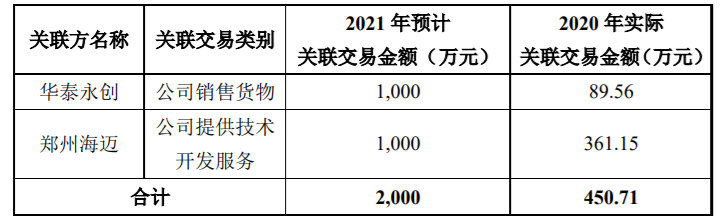

濮阳濮耐高温材料(集团)股份有限公司预计2021年度与华泰永创(北京)科技股份有限公司的日常关联交易总金额不超过1,000万元,与郑州海迈高温材料研究院有限公司的日常关联交易总金额不超过1,000万元,合计2,000万元占公司2019年度经审计归属于上市公司股东净资产的0.71%。根据《深圳证券交易所股票上市规则》及《公司章程》的规定,本议案无需提交股东大会审议。预计关联交易类别和金额如下:

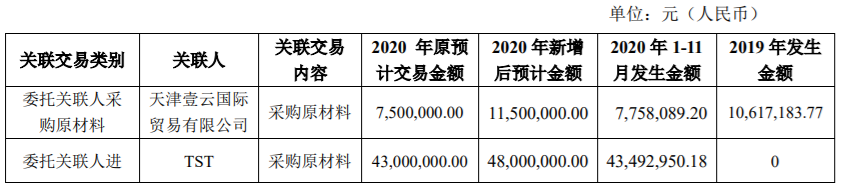

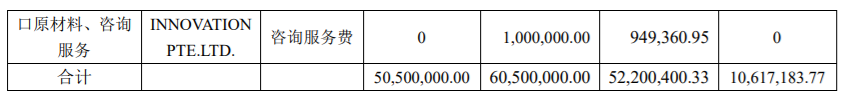

根据天津赛象科技股份有限公司(以下简称:“本公司”)经营发展需要及2020 年 1-11 月实际发生的关联交易情况,现对 2020 年全年日常关联交易额度预计进行合理调整。本公司拟新增与关联方天津壹云国际贸易有限公司和关联方 TST INNOVATION PTE.LTD.(以下简称:“INNO”)发生的代理采购原材料等日常关联交易额度预计,由 2020 年 2 月 28 日披露的(公告编号:2020-007)预计交易金额 5050 万元,合计增加 1000 万元,调整后预计2020 年度与相关关联方发生日常关联交易金额为 6050 万元。2020 年 12 月 25日,公司第七届董事会第十三次会议,以 4 票同意,0 票反对、0 票弃权、1 票回避审议并通过了《关于新增 2020 年日常关联交易额度预计的议案》。关联董事张晓辰先生履行了回避义务。张晓辰先生系公司实际控制人张建浩先生之子。本次交易涉及关联方为本公司实际控制人张建浩先生控制的公司。预计关联交易类别和金额如下:

七:联创电子控股孙公司协议转让土地使用权及其附着物和固定资产的关联交易

联创电子科技股份有限公司全资子公司江西联创电子有限公司的控股子公司江西联思触控技术有限公司2015 年取得位于江西省南昌高新技术开发区低碳产业园东面位于创新二路以西、艾溪湖四路以北的使用权面积 21806 平方米工业用地土地使用权(土地使用权证:洪土国用(登高 2015 第 D090 号),已打部分桩基基础。因公司整体产业布局规划等原因,该土地尚未充分开发。本次拟将该土地使用权及其附着物和固定资产经评估作价,分别以 9,638,115.08 元(含税价)、12,911,033.65 元(含税价)、9,765,247.56 元(含税价)转让给江西联智集成电路有限公司。

为确保新疆国统管道股份有限公司生产经营的正常进行和各投资项目的顺利实施,保证公司运营资金及时、足额到位,公司拟向控股股东新疆天山建材(集团)有限责任公司借款总金额不超过人民币 10,000 万元,借款使用期限 2020 年度及 2021 年度,具体按实际业务发生时的约定为准,借款利率定价以发生借款时金融机构发布的贷款基础利率为参考值双方协商进行浮动,浮动比例不超过 20%,利息按照实际借款天数支付,且可选择分批提款、提前还本付息。

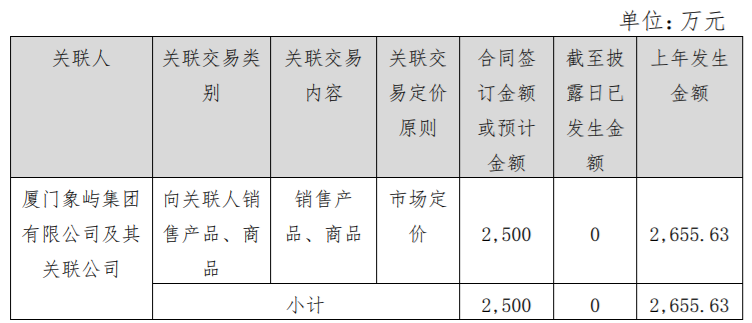

九:太阳电缆2021年公司与厦门象屿集团有限公司及其关联公司日常关联交易预计

福建南平太阳电缆股份有限公司 根据实际经营情况需要向厦门象屿集团有限公司及其下属关联公司销售电线电缆产品,在自愿、平等、协商一致的基础上,提供电线电缆购销与服务事宜,交易遵循了自愿平等、诚实守信的市场经济原则,没有损害公司利益,2021 年预计发生日常关联交易 2,500 万元(含税)。预计日常关联交易类别和金额如下:

注:由于关联人象屿集团旗下控股子公司数量众多,公司与其关联方发生预计交易金额未达到公司上一年度经审计净资产 0.5%,因此公司将以上关联人的同一实际控制人合并列示。

2020 年 12 月 25 日,一汽解放集团股份有限公司 召开第九届董事会第十一次会议、第九届监事会第十次会议审议通过了《关于增加 2020 年度日常关联交易预计的议案》,公司根据经营发展实际需要,为保障公司日常生产经营的开展和执行,拟增加2020 年度与长春一东离合器股份有限公司、长春一汽鞍钢钢材加工配送有限公司和长春一汽富晟集团有限公司三家单位的日常关联交易预计金额,新增日常关联交易额度预计不超过人民币 30,050 万元。在此项议案进行表决时,关联董事胡汉杰先生、朱启昕先生、张国华先生、柳长庆先生和杨虓先生回避表决,非关联董事 4 人表决通过了该议案。独立董事已就该关联交易事项进行了事前认可并发表了独立意见。

浙江森马服饰股份有限公司于 2020 年 9 月 7 日召开公司 2020年第三次临时股东大会,审议通过《关于与控股股东签订<股权转让协议>暨关联交易的议案》,同意公司与森马集团有限公司签订《有关森开(温州)控股有限公司之股权转让协议》(以下简称“《股权转让协议》”),向森马集团转让森开(温州)控股有限公司 100%的股权。根据《股权转让协议》约定,在 2020 年 12 月 31 日前,森马集团向公司支付第二期转让款人民币 32,893.54 万元。公司已于近日收到森马集团支付的第二期股权转让款人民币 32,893.54 万元。

十二:誉衡药业现金增资参股公司广州誉衡生物科技有限公司暨关联交易

哈尔滨誉衡药业股份有限公司及其他投资者拟以合计人民币 100,000,000 元的总价格对广州誉衡生物科技有限公司进行第二轮增资。本轮增资中,公司出资人民币 49,000,000 元,本轮增资完成后,公司持有誉衡生物 49%股权,持股比例不变。

山东如意毛纺服装集团股份有限公司拟以发行股份的方式向山东经达科技产业发展有限公司购买其持有的中国如意科技集团有限公司 74.36%股权,向北京如意时尚投资控股有限公司、中国信达资产管理股份有限公司、山东经达科技产业发展有限公司购买其持有的济宁如意品牌投资控股有限公司60%股权(以下简称“本次重大资产重组”)。在如意时尚完成回购光大兴陇信托有限责任公司所持济宁如意品牌 40%股权后,公司拟另行签署协议向如意时尚购买其持有济宁如意品牌 40%股权,从而最终达到持有济宁如意品牌 100%股权的目的。为避免公司股票价格异常波动,切实维护投资者利益,经公司申请,公司股票自 2019 年 6 月 25 日开市起停牌。2019 年 7 月 8 日,公司第八届董事会第十九次会议审议通过了《关于<山东如意毛纺服装集团股份有限公司发行股份购买资产暨关联交易预案>及其摘要的议案》等相关议案,公司股票于 2019 年 7 月 9 日(星期二)开市起复牌。

欧菲光集团股份有限公司于2020年12月24日召开了第四届董事会第四十次(临时)会议,审议通过了《关于增加公司2020年度日常关联交易预计的议案》。为满足公司经营发展及日常经营活动的需要,公司2020年度与新思考电机有限公司进行的采购材料等关联交易额度由不超过人民币40,000万元调整为50,000万元,与南昌欧菲医疗防护用品有限公司进行的销售商品及劳务等关联交易额度由不超过人民币100万元调整为200万元,本次合计新增公司2020年度日常关联交易预计为10,100万元。经上述调整后,公司2020年度日常关联交易预计的总金额为565,200万元。

北京北斗星通导航技术股份有限公司全资子公司嘉兴佳利电子有限公司因业务发展,及扩充 5G 基站相关元器件产能需要,拟继续承租浙江正原电气股份有限公司研发试制车间楼(18#楼)的厂房,租赁面积为 9,509 平方米,平均租赁单价为 33.0508 元/月/平方米,租赁期限两年(2021 年 1 月至 2022 年12 月),租赁费用总额为 754.2720 万元。2020 年初至今,佳利电子及其全资子公司与正原电气累计发生关联交易额(含本次)为 1,843.8620 万元,占公司最近一期经审计净资产 0.5693%。

十六:哈工智能关联交易事项

2020 年 11 月 16 日,公司召开第十一届董事会第十一次会议审议通过《关于与关联方共同投资暨关联交易的议案》,公司、张兆东及上海磅澈机器人合伙企业(有限合伙)(哈工智能、创始股东、磅澈机器人合称为“现有股东”)与上海晟磅企业管理合伙企业(有限合伙)及上海浚秋安企业管理合伙企业(有限合伙)(“上海晟磅”、“上海浚秋安”合称为“投资方”)拟签署关于向磅客策(上海)机器人有限公司进行增资的《增资协议》,投资方向磅客策合计增资 300 万元,其中上海晟磅出资 100 万元,上海浚秋安出资 200 万元。若本次增资完成后,公司将持有磅客策 23%股权。

青海盐湖工业股份有限公司及下属分子公司根据日常经营业务需要与中国工商银行股份有限公司青海省分行、中国建设银行股份有限公司格尔木市分行、中国银行股份有限公司青海省分行、中国邮政储蓄银行股份有限公司青海省分行、青海银行股份有限公司格尔木分行、国家开发银行等银行办理日常结算、各档次的对公存款服务、现金管理业务、国际业务、融资业务、银企互联等业务。

远光软件股份有限公司根据经营需要,按照《深圳证券交易所股票上市规则》(以下简称“《股票上市规则》”)的规定,对与关联方国网电子商务有限公司及其下属单位、国家电网有限公司及其下属单位(除国网电商及其下属单位外,下同)、国电电力发展股份有限公司及其下属单位 2021 年度拟发生的日常关联交易情况进行了合理的预计,预计 2021 年度与上述关联方的日常关联交易金额为 149,000 万元。

十九:陕西金叶子公司西安明德理工学院北校区房屋场地租赁暨关联交易

陕西金叶科教集团股份有限公司全资一级子公司西安明德理工学院拟租赁公司关联方万裕文化产业有限公司及其全资子公司陕西万裕实业有限公司名下分别位于陕西省西安市莲湖区青年路103 号及陕西省西安市莲湖区西北三路 28 号的房屋场地,用以建设明德学院北校区,租赁总面积共计 36720.71 平方米,承租期均为 3年,首年租金共计 15,422,698.2 元(不含税费)。

二十:京基智农控股股东为公司下属公司银行贷款提供连带责任担保暨关联交易

为满足深圳市京基智农时代股份有限公司(以下简称“公司”)全资孙公司徐闻县京基智农时代有限公司生猪养殖项目建设的资金需求及贷款银行授信要求,公司控股股东京基集团有限公司为徐闻京基智农公司向招商银行股份有限公司湛江分行申请不超过人民币 10 亿元的贷款额度提供连带责任保证担保,实际担保金额以徐闻京基智农公司与招商银行湛江分行签署的贷款合同项下提款的金额为准。根据实际提款金额及银行借款期限(最长不超过 5 年),徐闻京基智农公司按每年 0.5%的担保费率向京基集团支付担保费。

光正眼科医院集团股份有限公司(以下简称“公司”)全资子公司上海光正新视界眼科医院投资有限公司(以下简称“光正新视界”)下属子公司重庆新视界渝中眼科医院有限公司(以下简称“渝中眼科”)因日常经营需要,拟与关联方重庆仁霖物业管理有限公司(以下简称“仁霖物业”)发生承租房屋及采购物业服务的交易,拟向重庆国宾妇产医院有限公司(以下简称“国宾妇产”)采购水电气、消毒包及医学检验、放射、麻醉注射服务。光正新视界下属子公司上海新视界眼科医院有限公司(以下简称“中山医院”)、上海新视界中兴眼科医院有限公司(以下简称“中兴医院”)因日常经营需要,拟与关联方上海勤立实业有限公司(原名为:上海信喆物业管理有限公司,以下简称“信喆物业”)发生承租房屋的交易,拟向上海铄强物业管理中心(以下简称“铄强物业”)采购物业管理服务。

依据房屋承租协议,渝中眼科2021年预计向仁霖物业支付房屋租赁费4,081,328.40元,中山医院2021年预计向信喆物业支付房屋租赁费9,583,200.00元,中兴医院2021年预计向信喆物业支付房屋租赁费11,457,600.00元。

依据物业管理协议,中山医院2021年预计向铄强物业支付物业管理费1,162,752.00元,中兴医院2021年预计向铄强物业支付物业管理费2,169,300.00元。暂估渝中眼科2021年预计向仁霖物业支付物业管理费480,000.00元。

根据管理层的讨论和合理预计,渝中眼科2021年预计向国宾妇产支付检测费不超过65万元,放射费不超过15万元,麻醉费不超过1万元,水电气费不超过120万元,消毒包不超过10万元,合计不超过211万元。上述费用为参考往年度业务发生情况暂估的费用,依据实际业务的开展情况,相关费用存在一定浮动,以实际发生为准。

公司预计2021年度上述公司发生的关联交易费用合计不超过3,105万元。

二十二:众信旅游公司拟向控股股东、实际控制人借款暨关联交易的进展

因受疫情影响,众信旅游集团股份有限公司(以下简称“公司”)处于转型发展的关键时期,为推进公司的进一步发展,引入与公司业务具有协同效应的并拟与公司开展战略合作的投资者阿里巴巴(中国)网络技术有限公司(以下简称“阿里网络”)。2020年9月29日,控股股东、实际控制人冯滨先生与阿里网络签署了《股份转让协议》,冯滨先生以人民币8.46元/股的价格向阿里网络转让其持有的众信旅游45,470,295股无限售条件流通股,约占股份转让协议签署日众信旅游总股本的5%,股份转让价款总额为人民币384,678,695.7元(以下简称“转让价款”)。公司控股股东、实际控制人冯滨先生拟以借款方式将全部股份转让价款(扣除其就上述股权转让所应缴纳和承担的全部税金和费用)提供给公司使用。

二十三:精测电子拟使用募集资金对控股子公司实施增资扩股暨关联交易

武汉精测电子集团股份有限公司(以下简称“公司”)分别于 2020 年 10 月12 日召开第三届董事会第二十六次会议、2020 年 10 月 29 日召开 2020 年第四次临时股东大会,审议通过了《关于公司本次向特定对象发行 A 股股票募集资金使用涉及关联交易的议案》等议案,同意公司向特定对象发行 A 股股票(以下简称“本次发行”),并同意使用本次发行所募集资金 74,330 万元用于募集资金投资项目“上海精测半导体技术有限公司研发及产业化建设项目”的建设,本次发行所涉募集资金投资项目实施主体为上海精测半导体技术有限公司(以下简称“上海精测”),所募集资金将由公司以增资扩股的方式投入上海精测,上海精测其他现有股东均已出具放弃本次对上海精测增资优先认购权的承诺函。

基于上述,鉴于公司本次发行申请已获得深圳证券交易所受理,公司于 2020年12月25日与上海精测及上海精测其他现有股东国家集成电路产业投资基金股份有限公司、上海半导体装备材料产业投资基金合伙企业(有限合伙)、上海青浦投资有限公司、上海精圆管理咨询合伙企业(有限合伙)、马骏、刘瑞林、武汉科颐企业管理咨询合伙企业(有限合伙)、彭骞签订《增资扩股协议》,约定公司使用本次发行所募集资金对上海精测进行增资,本次增资价格为每元注册资本1.2 元,公司以本次发行所募集资金人民币现金 74,330 万元投资款对上海精测增加注册资本 61,941.6666 万元(不足 1 元部分计入资本公积),上海精测其他现有股东放弃本次增资优先认缴权。本次增资全部完成后,上海精测注册资本由人民币 75,000 万元增加至人民币 136,941.6666 万元。待公司本次发行实际募集完成后,以实际募集的资金且不高于 74,330 万元确定公司具体投资上海精测的金额即投资款、上海精测增加注册资本额以及上海精测股权结构等事项,但增资价格不变。因此,若以 61,941.6666 万元为本次公司对上海精测增加注册资本的金额计算,本次增资完成后,公司持有(含间接持股)上海精测的股权比例由 46.67%变更为 70.79%,上海精测仍为公司合并报表范围内公司。

二十四:四川九洲控股子公司以挂牌方式增资扩股进展暨构成关联交易

四川九洲电器股份有限公司(以下简称“公司”)2020 年 8 月27 日第十一届董事会 2020 年第四次会议审议通过《关于控股子公司以挂牌方式增资扩股暨公司放弃增资扩股优先认缴出资权的议案》,同意公司全资控股子公司四川九洲空管科技有限责任公司(以下简称“九洲空管”)通过挂牌方式增资扩股,募集资金不超过 12,000 万

元,公司拟放弃本次增资扩股优先认缴出资权,具体内容详见公司于2020 年 8 月 31 日发布的《四川九洲电器股份有限公司关于控股子公司以挂牌方式增资扩股暨公司放弃增资扩股优先认缴出资权的公告》(公告编号:2020029)。根据《企业国有资产交易监督管理办法》等相关规定,增资扩股项目需要在产权交易所公开挂牌不少于 40 个工作日,征集符合条件的投资人,九洲空管已于 2020 年 9 月 14 日至12 月 3 日在西南联合产权交易所有限公司(以下简称“西交所”)完成增资项目挂牌公示工作。

二十五: ST天首与关联方签署附生效条件的《非公开发行股票认购协议书》暨关联交易

2020年12月25日,内蒙古天首科技发展股份有限公司(以下简称“公司”、“天首发展”、“甲方”)与公司关联方北京天首能源发展有限公司(以下简称“天首能源”、“乙方”)于北京市签署附生效条件的《内蒙古天首科技发展股份有限公司非公开发行股票认购协议书》(以下简称“《股票认购协议》”)。公司拟向天首能源非公开发行不超过84,500,000股(含本数)股票,募集资金不超过19,604万元(含本数)。因天首能源同受公司实际控制人邱士杰控制,根据《深圳证券交易所股票上市规则》的有关规定,天首能源认购公司本次非公开发行股票以及与公司签署《股票认购协议》构成关联交易。

二十六:中南建设收购武汉金诚51%股权及与控股股东共同投资的关联交易

为了提高投资回报率,推动武汉东西湖公园项目的发展,江苏中南建设集团股份有限公司(简称“公司”)持股 75%的江苏锦翠房地产有限公司(简称“江苏锦翠”)拟向控股股东中南控股集团有限公司(简称“中南控股”)持有 100%股权的武汉锦凡科创有限公司(简称“武汉锦凡”)收购武汉金诚企业管理咨询有限公司(简称“武汉金诚”)51%股权,未来公司计划与控股股东有关主体根据股权比例按照风险共担、收益共享的原则共同开发武汉东西湖公园项目。

经全体独立董事一致同意,公司聘请具有从事证券、期货相关业务资格的独立第三方万隆(上海)资产评估有限公司(简称“万隆评估”)对武汉金诚股权价值进行了评估,武汉金诚 100%股权在基准日 2020 年 11 月 30 日的价值为-0.05万元,此外基准日武汉金诚有 20,890 万元股东借款需要偿还,因此承债收购武汉金诚 51%股权总对价拟确定为 10,654 万元。收购完成后,武汉金诚将变更为公司控股子公司,其注册资本拟增加至 100,000 万元。

二十七:天地在线对外投资暨关联交易进展

北京全时天地在线网络信息股份有限公司(以下简称“天地在线”、“公司”或“本公司”)第二届董事会第十三次会议审议通过了《关于对外投资暨关联交易的议案》,同意公司与关联方赵建光、北京富泉一期投资基金管理中心(有限合伙)(以下简称“富泉一期”)、北京建元泓赓投资管理合伙企业(有限合伙)(以下简称“建元泓赓”)、北京建元博一投资管理合伙企业(有限合伙)(以下简称“建元博一”)、北京建元鑫铂股权投资中心(有限合伙)(以下简称“建元鑫铂”)(赵建光、富泉一期、建元泓赓、建元博一、建元鑫铂以下统称“赵建光及其控制的合伙企业”)共同投资北京夏熵烐科技有限公司(以下简称“夏熵烐”),其中公司使用自有资金 208.25 万元受让胡立文持有的夏熵烐 4.165 万元注册资本,使用自有资金 500.0142 万元对夏熵烐进行增资,7.14 万元计入注册资本,492.8742 万元计入资本公积。受让股权及增资完成后天地在线持有夏熵烐 9.892%的股权。

二十八:洪汇新材对外投资暨关联交易

无锡洪汇新材料科技股份有限公司(以下简称“公司”)与关联方朗朗医疗投资有限公司共同出资设立合资公司汇朗朗医疗投资有限公司(暂定名,名称最终以登记机关核准的为准)。该合资公司首次注册资本为人民币 368 万元,其中无锡洪汇新材料科技股份有限公司出资 187.68 万元,持股比例为 51%;朗朗医疗投资有限公司出资 180.32 万元,持股比例为 49%。

二十九:金一文化发行股份及支付现金购买资产并募集配套资金暨关联交易

北京金一文化发展股份有限公司以非公开发行 A 股股票及支付现金的方式向黄奕彬购买金艺珠宝 90%股权、以非公开发行 A 股股票的方式向黄壁芬购买金艺珠宝 10%股权,即合计购买金艺珠宝100%股权;以非公开发行 A 股股票的方式向菲利杜豪(以下简称“菲利杜豪”)购买捷夫珠宝 70%股权、以支付现金的方式向法瑞尔(以下简称“法瑞尔”)购买捷夫珠宝 30%股权,即合计购买捷夫珠宝 100%股权;以非公开发行 A 股股票及支付现金的方式向张广顺、博远投资(以下简称“博远投资”)、飓风投资(以下简称“飓风投资”)、黄育丰、范奕勋、郑焕坚、黄文凤、陈昱、陈峻明等 9 名交易对方购买臻宝通 93.50%股权、以非公开发行 A 股股票的方式向三物投资(以下简称“三物投资”)购买臻宝通 5.56%股权,即合计购买臻宝通 99.06%股权;以非公开发行 A 股股票及支付现金的方式向熙海投资(以下简称“熙海投资”)、领秀投资(以下简称“领秀投资”)分别购买贵天钻石 30%、19%股权,即合计购买贵天钻石 49%股权。

浙江闰土股份有限公司(以下简称“公司”或“闰土股份”)拟使用自有资金对参股子公司浙江巍华新材料股份有限公司(以下简称“巍华新材料”)增资10,353 万元,增资价格 4.76 元/股,其中 2,175 万元进入巍华新材料股本,溢价部分作为股本溢价进入资本公积。本次增资完成后,公司将持有巍华新材料 5,325万股,持股比例 22.468%。

三十一:联创股份转让子公司股权后形成对外提供财务资助暨关联交易

山东联创产业发展集团股份有限公司 2020 年 12 月 22 日第三届董事会第七十八次会议审议通过《关于出售资产暨关联交易的议案》,同意公司子公司上海鏊投网络科技有限公司(以下简称“上海鏊投”)作价 1 元将其全资子公司甜橙创新(北京)品牌管理顾问有限公司(以下简称“甜橙创新”)、上海鏊投广告有限公司(以下简称“鏊投广告”)、霍尔果斯鏊投文化传媒有限公司(以下简称“霍尔果斯鏊投”)、上海鏊投数字科技有限公司(以下简称“鏊投数字”)四家公司全部股权转让给山东聚迪企业管理服务有限公司(以下简称“山东聚迪”)。本次交易完成后,公司将不再持有以上四家公司股权,不再纳入公司合并报表范围核算。

截止 2020 年 12 月 24 日,上海鏊投向鏊投广告和霍尔果斯鏊投累计提供经营性资金借款金额 10,344.00 万元。公司转让以上四家公司 100%股权完成后,导致公司被动形成对合并报表范围以外公司提供财务资助的情形,其业务实质为公司对全资子公司日常经营借款的延续。

为保障鏊投广告和霍尔果斯鏊投的偿债能力,同时考虑鏊投广告和霍尔果斯鏊投的经营状况,本次股权转让完成后,公司对以上两家公司继续提供财务资助,金额为 10,344.00 万元。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!