盘点深圳证券交易所2020年12月24日公布上市公司关联交易详情:

根据湖北菲利华石英玻璃股份有限公司战略发展需要,为拓展公司业务范围、完善业务布局、激励员工骨干团队,拟对公司全资子公司上海菲利华石创科技有限公司进行增资。经交易各方协商,一致同意增资方以 26.50 元/股的增资价格认购上海石创新增加的注册资本人民币 1,042.70 万元,超出注册资本的部分计入资本公积。其中,公司拟以现金出资方式参与本次增资,增资总额为 10,600.00 万元;公司实际控制人邓家贵、吴学民和公司董事、副总经理、上海石创董事长吴坚拟以现金出资方式参与本次增资,增资总额为 2,650.00 万元;公司部分董事、监事、高级管理人员及部分骨干员工出资设立的合伙企业拟以现金出资方式参与本次增资,增资总额为 13,003.55 万元;福建华赫光电技术有限公司拟以现金出资方式参与本次增资,增资总额为 1,378.00 万元。

濮阳濮耐高温材料(集团)股份有限公司预计2021年度与华泰永创(北京)科技股份有限公司的日常关联交易总金额不超过1,000万元,与郑州海迈高温材料研究院有限公司的日常关联交易总金额不超过1,000万元,合计2,000万元占公司2019年度经审计归属于上市公司股东净资产的0.71%。根据《深圳证券交易所股票上市规则》及《公司章程》的规定,本议案无需提交股东大会审议。

三:金融街关联交易

金融街控股股份有限公司于 2013 年 8 月 14 日召开第六届董事会第三十二次会议审议通过了《关于恒泰证券股份有限公司购买公司金融街广安中心项目 B 地块 4 号楼东侧 5 个楼层办公楼的关联交易议案》,公司拟将开发建设的金融街广安中心 B 地块(简称“B 地块项目”)部分楼层售予恒泰证券股份有限公司,并与恒泰证券签订《金融街广安中心 B 地块项目写字楼订购协议书》(以下简称“订购协议”)。订购协议约定,在实现 B 地块项目规划条件下,恒泰证券拟购买的办公楼面积约 10,000 平米,以及地下停车面积约 500 平米。公司已于 2013 年 9 月 5 日收到恒泰证券支付的预付款 152,550,000 元。

受《首都功能核心区控制性详细规划(街区层面)(2018 年~2035 年)》影响,B 地块项目规划条件无法全部实现,公司与北京中信房地产有限公司协商解除 B 地块项目合作协议经公司与恒泰证券友好协商,双方达成解约意向,并于 2020 年 12 月 23 日签署《解除协议》,主要内容如下:

1、双方所签订的协议自解约协议生效之日起解除。

2、双方确认,解除协议生效后,公司退还恒泰证券已支付预付款项人民币152,550,000 元;根据订购协议约定,按银行同期贷款利率计算,公司需要向恒泰证券支付利息共计人民币 59,681,161.88 元。

3、双方确认,公司需于 2020 年 12 月 25 日前向恒泰证券支付人民币59,681,161.88 元,于 2021 年 3 月 31 日前向恒泰证券支付人民币 152,550,000 元。

四:万马股份受让参股公司山东万恩新能源科技有限公司69%股权暨关联交易

浙江万马股份有限公司子公司——万马奔腾新能源产业集团有限公司持有参股公司——山东万恩新能源科技有限公司31%的股权。经友好协商,公司与持有万恩新能源 49%股权的山东天恩综合能源有限公司、持有万恩新能源 20%股权的浙江万马智能科技集团有限公司分别签署《股权转让协议》,分别以人民币 2,078.44 万元、848.34 万元(合计 2,926.78 万元)受让天恩能源和智能科技集团所持有的万恩新能源合计 69%的股权。本次股权受让完成后,万恩新能源成为公司的全资孙公司。

五:奇信股份筹划发行股份及支付现金购买资产并募集配套资金暨关联交易事项的停牌进展

深圳市奇信集团股份有限公司正在筹划以发行股份及支付现金方式购买资产并募集配套资金,拟收购新余市发展投资集团有限公司持有的江西省四通路桥建设集团有限公司 100%股权,该事项构成关联交易,预计构成重大资产重组,因有关事项尚存不确定性,为了维护投资者利益,深圳市奇信集团股份有限公司避免对公司股价造成重大影响,经公司向深圳证券交易所申请,公司股票自 2020 年 12月 18 日(星期五)开市起停牌。

六:平安银行关联交易

平安银行股份有限公司第十一届董事会关联交易控制委员会第九次会议审议通过了《关于与九通基业投资有限公司等关联交易的议案》,同意给予九通基业投资有限公司结构化融资额度不超过人民币 30 亿元,期限为不超过 1+1 年,通过信托计划向九通基业发放信托贷款,由华夏幸福基业股份有限公司提供连带责任保证担保,同时由廊坊京御房地产开发有限公司持有的部分九通基业的股权提供质押担保。

七:平安银行关联交易

平安银行股份有限公司第十一届董事会关联交易控制委员会第九次会议审议通过了《关于与华御汉(武汉)房地产开发有限公司关联交易的议案》,同意本行武汉分行与华御汉(武汉)房地产开发有限公司定向合作开发平安银行武汉分行办公大楼,办公大楼合计含税总价 16.09 亿元。

八:平安银行关联交易

平安银行股份有限公司第十一届董事会关联交易控制委员会第九次会议审议通过了《关于与中国平安人寿保险股份有限公司关联交易的议案》,同意给予中国平安人寿保险股份有限公司新增同业综合授信额度人民币 30 亿元,额度期限 1年,信用方式,全部为 R1 类额度,限用于同业拆借、债券回购。

九:易成新能发行股份及可转换债券购买资产并募集配套资金暨关联交易

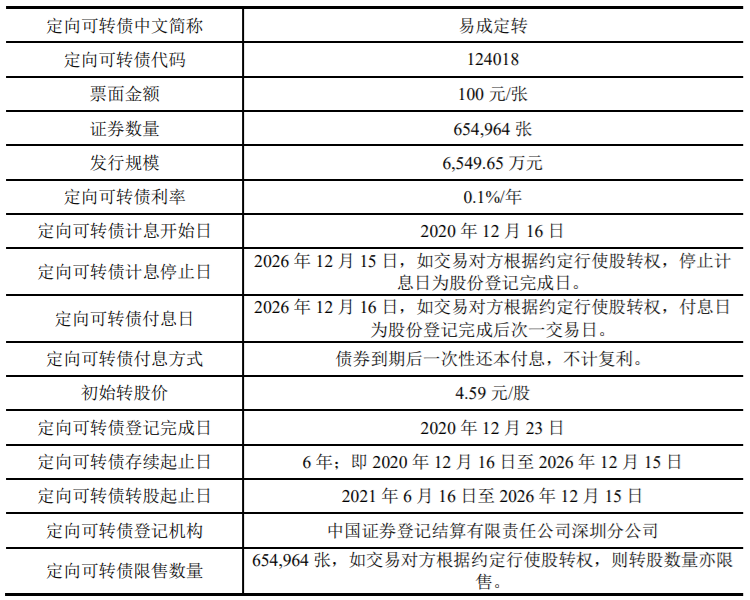

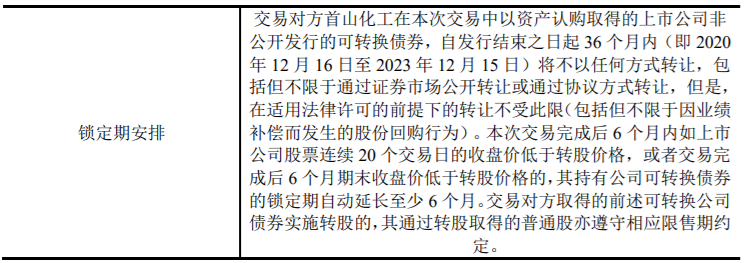

河南易成新能源股份有限公司发行股份、可转换债券购买河南平煤神马首山化工科技有限公司持有的平煤隆基新能源科技有限公司30.00%股权,并向不超过 35 名符合条件的特定投资者以非公开发行股份的方式募集配套资金。2020 年 12 月 16 日,公司向本次交易的交易对方完成了定向可转换公司债券的发行工作,现将具体情况公告如下:

2018 年 4 月,四川新金路集团股份有限公司与四川东芮实业有限公司、香港嘉泰环球有限公司共同出资设立了金路融资租赁有限公司(以下简称“融资租赁公司”)开展融资租赁业务,其中,公司出资 1800 万美元,占其注册资本的 60%,东芮实业出资 450 万美元,占其注册资本的 15%,香港嘉泰出资 750 万美元,占其注册资本的 25%。融资租赁公司自成立以来受外部环境变化影响,业务开展未能达到预期效果,为降低管理成本,经融资租赁公司各股东商议,拟注销该公司。融资租赁公司股东东芮实业系本公司第一大股东、实际控制人、董事长刘江东先生的控股公司,融资租赁公司股东香港嘉泰为于小伟先生的全资公司,于小伟先生同时担任东芮实业全资子公司成都东芮龙熙酒店有限公司经理,公司控股子公司金路融资租赁有限公司董事、总经理,公司子公司成都金泓股权投资有限公司董事长、总经理,公司子公司金路资产管理有限公司董事长、总经理。根据《深圳证券交易所股票上市规则》等规定,东芮实业、香港嘉泰为公司关联法人。

十一:三丰智能发行股份及支付现金购买资产并募集配套资金暨关联交易部分限售股份解除限售

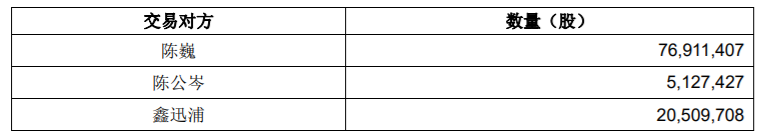

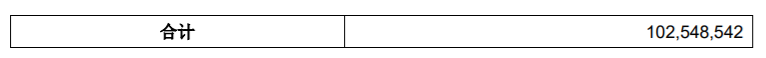

2017 年 9 月 25 日,三丰智能装备集团股份有限公司收到中国证监会核发的《关于核准三丰智能装备集团股份有限公司向陈巍等发行股份购买资产并募集配套资金的批复》(证监许可[2017]1414 号),核准公司以发行股份及支付现金购买上海鑫燕隆汽车装备制造有限公司(以下简称“鑫燕隆”)100%股权,同时向不超过包括朱喆在内的 5 名特定投资者非公开发行股份募集配套融资。公司向陈巍、陈公岑、上海鑫迅浦企业管理中心(有限合伙)3 名交易对方发行股份共计 102,548,542 股,发行价格为 16.48 元/股。上述股份已在中国证券登记结算有限公司深圳分公司办理登记手续,并于 2017 年 12 月 29日在深圳证券交易所创业板上市,性质为有限售条件流通股。

各交易对方取得的公司股份情况如下:

公司通过发行股份及支付现金相结合的方式购买鑫燕隆 100%股权,根据中国证券监督管理委员会核发的《关于核准三丰智能装备集团股份有限公司向陈巍等发 行股份购买资产并募集配套资金的批复》(证监许可[2017]1414 号)为支付股份对 价部分向交易对方陈巍、陈公岑、鑫迅浦发行人民币 102,548,542 股,相关股份于 2017 年 12 月 29 日上市,总股本由 374,400,000 股变更为 476,948,542 股。2018 年公司为支付现金对价部分向朱喆等 4 名投资者非公开发行 71,050,642 股,相关 股份于 2018 年 6 月 15 日上市,总股本由 476,948,542 股变更为 547,999,184 股。

2019 年 4 月 12 日,公司第三届董事会第十九次会议审议通过了《2018 年度利 润分配预案》,以分红实施时的总股本为基数,向全体股东每 10 股派发现金红利 1 元(含税),以资本公积金向全体股东每 10 股转增 4 股,于 2019 年 6 月 10 日实施 完毕,公司总股本由 547,999,184 股变更为 767,198,857 股。

2019 年 4 月 15 日公司第三届董事会第二十次会议审议通过了《关于<2019 年限 制性股票激励计划(草案)>及其摘要的议案》;公司于 2019 年 6 月 17 日召开了第 三届董事会第二十二次会议《关于向激励对象授予限制性股票的议案》;向 269 名激 励对象共计授予 27,970,300 股,公司总股本由 767,198,857 股变更为 795,169,157 股。

2020 年 4 月 12 日,公司第四届董事会第二次次会议审议通过了《2019 年度利 润分配预案》,以分红实施时的总股本为基数,向全体股东每 10 股派发现金红利 1 元(含税),以资本公积金向全体股东每 10 股转增 8 股,于 2020 年 6 月 24 日实施完 毕,公司总股本由 795,169,157 股变更为 1,431,304,482 股。

2020 年 7 月 27 日,公司第四届董事会第三次会议审议通过了《关于回购注销 2019 年限制性股票激励计划部分限制性股票的议案》,对已离职的 6 名激励对象已 授予的限制性股票 133,920 股实施回购注销,于 2020 年 12 月 2 日回购注销完毕, 公司总股本由 1,431,304,482 股变更为 1,431,170,562 股。

棕榈生态城镇发展股份有限公司根据“一体两翼”的战略规划及经营管理需要,公司拟以 1 亿元至 1.5 亿元的价格,向湖南棕榈浔龙河生态城镇发展有限公司购买其开发的“浔龙河生态艺术小镇项目”浔学苑商住小区部分物业资产。收购完成后该部分物业资产将纳入公司资产管理体系统一管理,此次资产购买将强化公司创新业务中资产管理业务的运作载体,未来公司将通过科技物业运营、管理赋能、业态导入等措施确保所持资产的保值增值。

十三:厦门信达接受厦门国贸控股集团有限公司财务资助暨关联交易

厦门信达股份有限公司为支持生产经营,保障公司经营资金顺畅运转,厦门信达股份有限公司将与厦门国贸控股集团有限公司协商,签订《财务资助协议》。国贸控股将为公司提供资金,由公司滚动使用,使用期限不超过 12 个月,利率不高于公司同期对外融资成本,最高在手余额不超过 36 亿元。国贸控股持有公司 29.18%股权,为公司控股股东。根据《深圳证券交易所股票上市规则》第 10.1.3 条第(一)款规定,公司与国贸控股构成关联关系,与其开展日常交易业务构成关联交易。

十四:长源电力发行股份及支付现金购买资产并募集配套资金暨关联交易

本次交易国电长源电力股份有限公司在发行股份及支付现金购买资产的同时,拟向不超过 35 名特定投资者非公开发行普通股募集配套资金,募集资金总额不超过 120,000.00 万元,预计不超过本次交易中发行股份购买资产交易价格的 100%;募集配套资金发行的普通股不超过本次重组前上市公司总股本的 30%,即 332,485,224 股。本次募集配套资金中上市公司向不超过 35 名特定投资者非公开发行普通股的价格不低于定价基准日前 20 个交易日上市公司股票交易均价的 80%。定价基准日为上市公司募集配套资金发行普通股的发行期首日。

2020 年 12 月 24 日,广州视源电子科技股份有限公司第三届董事会第三十三次会议审议通过了《关于 2021 年日常关联交易预计的议案》,会议同意公司及其合并报表范围内的子公司与关联方广州六环信息科技有限公司、广州迈聆信息科技有限公司在 2021 年发生日常关联交易金额分别不超过 3523.60万元(金额不含税,下同)、3750 万元,同意授权管理层在审批额度内签署相关协议等文件。独立董事出具了事前认可意见和同意的独立意见,关联董事王毅然、刘丹凤、黄正聪、于伟、尤天远、王洋已回避表决,保荐机构出具了同意的核查意见。

十六:三泰控股签署《<股权收购协议>之补充协议四》暨关联交易

鉴于 2020 年“新型冠状病毒肺炎”疫情的严重影响,致使部分工作完成进度滞后,成都三泰控股集团股份有限公司与公司全资子公司龙蟒大地农业有限公司原股东李家权先生、四川龙蟒集团有限责任公司(以下简称“交易各方”)进行友好协商,拟就本次交易的交割后事项及股权转让价款支付安排签署《〈成都三泰控股集团股份有限公司与李家权、四川龙蟒集团有限责任公司、龙蟒大地农业有限公司之股权收购协议〉之补充协议之四》(以下简称《补充协议之四》),同意李家权先生、龙蟒集团延期至 2021 年 12 月 31 日前完成《成都三泰控股集团股份有限公司与李家权、四川龙蟒集团有限责任公司、龙蟒大地农业有限公司之股权收购协议》(以下简称“《股权收购协议》”)第 6.4.1 条约定的全部事项,同意公司于 2021 年 6 月 30 日前支付第三期股权转让款中剩余 35,000.00 万元(大写:叁亿伍仟万元)及对应利息。李家权先生为公司持股 5%以上股东,龙蟒集团为其控制的企业,根据《深圳证券交易所股票上市规则》10.1.5 条第(一)款和 10.1.3 条第(三)款,李家权先生为公司的关联自然人,龙蟒集团为公司的关联法人,公司本次与李家权先生、龙蟒集团、龙蟒大地签署《补充协议之四》构成关联交易。

十七:竞业达控股股东、实际控制人为公司申请银行授信额度提供担保暨关联交易

北京竞业达数码科技股份有限公司为满足业务发展的融资需求,公司第二届董事会第五次会议、第二届董事会第六次会议,审议通过了向北京银行、建设银行、宁波银行及招商银行申请综合授信额度的议案。公司控股股东、实际控制人钱瑞先生、江源东女士拟为上述授信提供连带责任担保,额度不超过人民币9亿元,具体担保金额、担保期限以实际签署合同为准。以上连带责任保证为无偿担保,不向公司收取任何费用,也无需公司提供反担保。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!