东方国际创业股份有限公司本次交易概况

本次重组方案由资产置换、发行股份及支付现金购买资产以及募集配套资金三部分组成。

1、资产置换

东方创业以公司持有的创业品牌公司 60%股份与东方国际集团持有的外贸公司 100%股权、荣恒公司 100%股权的等值部分进行置换

2、发行股份及支付现金购买资产

东方创业以 11.28 元/股的发行价格向东方国际集团以发行股份及支付现金的方式购买置入资产与置出资产交易价格的差额部分;向纺织集团以 11.28 元/股的发行价格发行股份及支付现金的方式购买其持有的新联纺公司 100%股权、装饰公司 100%股权、国际物流公司 100%股权。

3、募集配套资金

东方创业向包括江西大成资本管理有限公司等共计 12 家符合中国证监会规定的特定投资者合计非公开发行 156,672,521 股股份,共募集配套资金人民币1,258,080,343.63 元。

本次发行完成后,公司的总资产和净资产均有一定幅度增加,资产负债率和财务风险将降低。本次发行将增强公司抵御风险的能力,扩大了公司资产规模的增长空间,为公司进一步发展奠定了坚实基础。

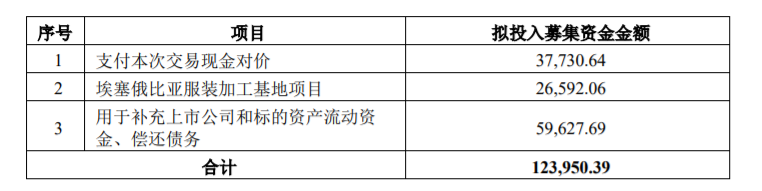

本次非公开发行募集资金净额为 1,239,503,903.40 元(募集资金总额扣除发行费用(不含增值税)),将全部用于以下项目:

募集资金投资上述项目如有不足,不足部分由上市公司自筹解决。如因相关主管部门要求或其他任何原因导致本次募集配套资金的融资额度发生变化或募集配套资金被取消,导致募集配套资金不足以或无法支付转让价款,上市公司将以自有资金、银行贷款或者其他方式融资支付本次交易的现金对价。

本次发行前,公司严格按照《公司法》、《证券法》、《上市公司治理准则》等法律法规、规范性文件的要求,加强公司治理,不断完善公司的法人治理结构,建立健全公司内部管理和控制制度,促进公司规范运作,提高公司治理水平。截至本公告日,公司治理的实际状况符合中国证监会、上海证券交易所等发布的法律法规和规范性文件的要求。

本次发行完成后,本公司的控股股东及实际控制人不发生变化,公司将严格按照《上市公司治理准则》等法律法规的要求,进一步完善相关内部决策和管理制度,建立健全有效的法人治理结构,规范上市公司运作。

本次发行不会对公司高管人员结构造成重大影响。若公司拟调整高管人员结构,将根据有关规定,履行必要的法律程序和信息披露义务。

本次发行完成后,公司控股股东和实际控制人不会发生变化。公司与控股股东、实际控制人及其关联人之间的业务关系、管理关系不会发生重大变化,不会因本次发行产生新的关联交易和同业竞争的情况。

查看PDF:东方国际创业股份有限公司资产置换并发行股份及支付现金购买资产并募集配套资金暨关联交易之募集配套资金非公开发行股票发行结果暨股本变动公告

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!