根据《中华人民共和国公司法》《上市公司重大资产重组管理办法》《上市公司并购重组财务顾问业务管理办法》《深圳证券交易所股票上市规则》等有关规定,中信建投证券股份有限公司(以下简称“中信建投证券”)、中天国富证券有限公司(以下简称“中天国富证券”)作为长春高新技术产业(集团)股份有限公司(以下简称“公司”、“上市公司”或“长春高新”)发行股份及可转换债券购买资产并募集配套资金暨关联交易的独立财务顾问,对长春高新本次交易的部分限售股份解除限售、上市流通事项进行了审慎核查,具体核查情况及核查意见如下:

长春高新于 2019 年 11 月 7 日收到中国证券监督管理委员会(以下简称“中国证监会”)出具的《关于核准长春高新技术产业(集团)股份有限公司向金磊等发行股份、可转换公司债券购买资产并募集配套资金的批复》(证监许可[2019]2140 号),详情见公司于 2019 年 11 月 8 日披露于巨潮资讯网(http://www.cninfo.com.cn)的相关公告。

本次交易中,长春高新向交易对方金磊、林殿海分别发行 23,261,688 股、6,600,641 股股份购买其合计持有的金赛药业 29.50%股权。长春高新于 2019 年11 月 21 日就该等增发股份向中国证券登记结算有限责任公司深圳分公司提交相关登记材料,该等新增股份的上市日期为 2019 年 12 月 12 日。该等新增股份中,交易对方的股份分期解锁具体安排如下:

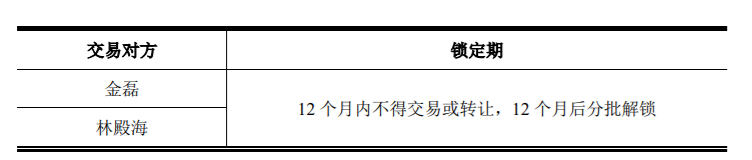

1、根据上市公司与交易对方签署的《发行股份及可转换债券购买资产协议之补充协议一》及《发行股份及可转换债券购买资产协议之补充协议二》,交易对方金磊、林殿海于本次交易中直接获得的上市公司股份的锁定情况如下:

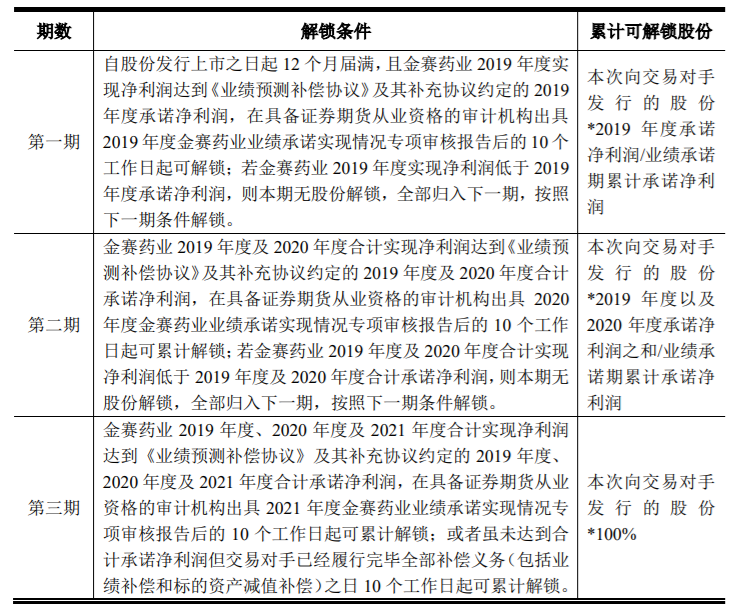

交易对方金磊、林殿海承诺在 12 个月锁定期届满后,其所持的因本次交易获得的股份按照《业绩预测补偿协议》及其补充协议约定的业绩承诺完成情况分三期解除限售,具体如下:

按上述解锁条件和公式计算,交易对方金磊、林殿海第一期、第二期、第三期可累计解锁的股份比例分别为 26.7412%、60.1775%和 100%。

如按照上述公式计算后可解锁的股份数不为整数时,依据上述公式计算的解锁股份数量应精确至个位,不足一股部分归入下一期,按照下一期条件解锁。

在上述股份锁定期内,若长春高新实施配股、送股、资本公积金转增股本等除权事项导致交易对方增持长春高新股票的,则增持股份亦遵守上述约定。

若上述股份的锁定期与证券监管机构的最新监管意见不相符,将根据证券监管机构的监管意见对上述锁定期进行相应调整。

2、根据上市公司与交易对方签署的《业绩预测补偿协议》及其补充协议,金磊、林殿海作为业绩承诺方,承诺金赛药业 2019 年度、2020 年度、2021 年度实现净利润分别不低于 155,810 万元、194,820 万元、232,030 万元,承诺期累计实现的净利润不低于 582,660 万元。业绩承诺中的净利润指合并口径下扣除非经常性损益后归属于母公司股东的净利润。

根据大信会计师事务所(特殊普通合伙)出具的《业绩承诺完成情况审核报告》(大信专审字[2020]第 7-00005 号),经大信会计师事务所(特殊普通合伙)审计,2019 年度金赛药业实现的扣除非经常性损益后归属于母公司股东的净利润为 195,065.57 万元,金赛药业完成 2019 年度业绩承诺。

查看PDF:中信建投证券股份有限公司、中天国富证券有限公司关于长春高新技术产业(集团)股份有限公司发行股份及可转换债券购买资产并募集配套资金暨关联交易之部分限售股份上市流通的核查意见

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!