本次交易方案包括如下部分:

(1)重庆嘉酿股权转让,即:嘉士伯香港向重庆啤酒出售和转让、重庆啤酒向嘉士伯香港购买无任何权利负担的重庆嘉酿48.58%的股权,转让价款应以现金方式支付,对价为643,442,100.00元,自重庆嘉酿股权转让完成日起五(5)个营业日内支付;

(2)重庆嘉酿增资,即:重庆啤酒以重啤拟注入业务(对价为4,365,300,000.00元)认购一定比例的重庆嘉酿新增注册资本,嘉士伯咨询以A包资产(对价为5,375,544,224.04元)认购一定比例的重庆嘉酿新增注册资本;该增资完成后,重庆啤酒持有重庆嘉酿51.42%的股权;嘉士伯咨询持有重庆嘉酿48.58%的股权;

(3)购买B包资产,即:嘉士伯啤酒厂向重庆嘉酿出售和转让、重庆嘉酿向嘉士伯啤酒厂购买无任何权利负担的B包资产,购买价款以现金支付,对价为1,794,440,000.00元,重庆嘉酿以两期分期付款方式支付给嘉士伯啤酒厂,其中首期付款为全部转让价款的51%,金额为915,164,400.00元,将自B包资产股权转让市监局完成日起五(5)个营业日内支付;第二期付款为全部转让价款的49%,金额879,275,600.00元,将在2021年12月31日前支付。

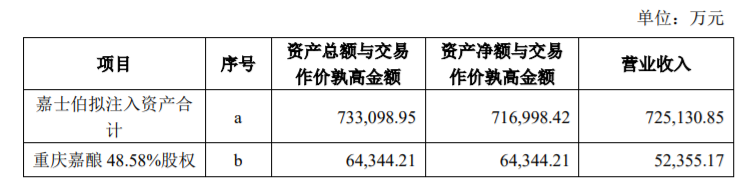

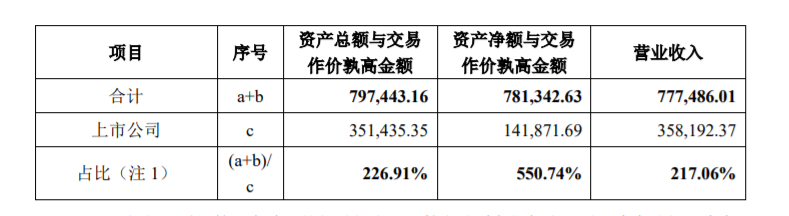

根据嘉士伯拟注入资产、重庆嘉酿最近一年经审计财务数据及重庆啤酒最近一年经审计的财务数据以及标的资产交易作价情况,对本次交易是否构成重大资产重组的相关财务指标测算情况如下:

注 1:根据《重组管理办法》的相关规定,计算上述财务指标占比时,资产总额、资产净额均为本次交易中标的资产交易作价与对应的标的资产经审计的资产总额、资产净额的孰高值。此外,基于审慎性的原则,将嘉士伯拟注入资产、重庆嘉酿 48.58%股权的相应财务指标合并计算,并与上市公司资产总额、资产净额和营业收入进行比较。根据《重组管理办法》的规定,本次交易达到重大资产重组标准,构成上市公司重大资产重组。

本次交易前 36 个月内,上市公司的控股股东为嘉士伯啤酒厂,上市公司的实际控制人为嘉士伯基金会。本次交易完成后,嘉士伯啤酒厂仍为上市公司的控股股东,嘉士伯基金会仍为上市公司的实际控制人,本次交易将不会导致上市公司控制权变更,也不会导致上市公司主营业务发生根本变化。综上所述,本次交易不构成《重组管理办法》第十三条规定的重组上市情形。

本次交易的交易对方中,嘉士伯啤酒厂通过嘉士伯香港和嘉士伯重庆分别持有重庆啤酒 42.54%、17.46%股权,为上市公司的控股股东;嘉士伯香港直接持有上市公司 42.54%的股份,为上市公司第一大股东;嘉士伯香港直接持有嘉士伯咨询 100%股权,嘉士伯啤酒厂、嘉士伯香港、嘉士伯咨询均为上市公司的关联方。因此,根据《上市规则》等相关规定,本次交易构成关联交易。

查看PDF:

1.重庆啤酒股份有限公司重大资产购买及共同增资合资公司暨关联交易实施情况报告书

2.中国国际金融股份有限公司关于重庆啤酒股份有限公司重大资产购买及共同增资合资公司暨关联交易实施情况之独立财务顾问核查意见

3.北京市君合律师事务所关于重庆啤酒股份有限公司重大资产购买及共同增资合资公司暨关联交易实施情况之法律意见书

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!