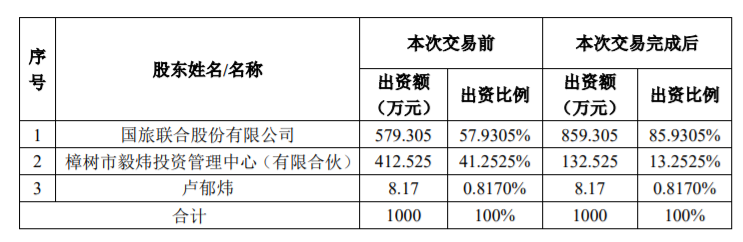

国旅联合股份有限公司拟以 9,940 万元现金收购关联方毅炜投资持有的新线中视的 28%股权,收购完成后公司将持有新线中视 85.9305%股权。本次交易标的的交易价格较账面价值增值率约为 372%。本次交易完成前后,交易各方对新线中视的持股比例如下:

根据《上市公司重大资产重组管理办法》的有关规定,公司本次交易购买的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例、购买的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例、购买的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例,均未达到重大资产重组的标准,本次交易不构成重大资产重组。

根据《上海证券交易所上市公司关联交易实施指引》第八条,“具有以下情形之一的法人或其他组织,为上市公司的关联法人:……(五)本所根据实质重于形式原则认定的其他与上市公司有特殊关系,可能导致上市公司利益对其倾斜的法人或其他组织,包括持有对上市公司具有重要影响的控股子公司 10%以上股份的法人或其他组织等”。

新线中视是对公司具有重要影响的控股子公司。本次交易前,公司持有新线中视 57.9305%股权,毅炜投资持有新线中视 41.2525%的股权,毅炜投资为公司的关联方,故本次交易构成关联交易。

基于看好互联网整合营销行业的趋势及新线中视的业务发展,公司决定实施本次收购。新线中视作为公司的重要控股子公司,本次交易有利于提升公司对新线中视的持股比例,有效激励及约束新线中视的核心经营层,提升公司的盈利能力,加强对新线中视的管控,保障公司的可持续发展。

公司聘请了开元资产评估有限公司,为本次交易出具了资产评估报告,并以评估结果作为交易定价的依据。公司聘请了亚太(集团)会计师事务所(特殊普通合伙)对目标公司 2020-2022 年的盈利预测进行了审核,并以此为基础与业绩承诺人在《股权转让协议中》约定了明确可行的业绩补偿条款。本次交易中,公司分两期向交易对方支付股权转让款,如果目标公司 2020 年及 2021 年、2022年实际净利润未达业绩承诺人的业绩承诺,则第二期款项将优先用于抵扣业绩承诺人的业绩补偿。本次交易定价公允,结算时间和方式合理,不存在损害公司股东特别是中小股东利益的情形。

本次交易不会导致公司合并报表范围发生变化,公司的主要业务、收入、利润来源不会因本次交易发生重大变化;本次交易的资金来源为公司自有及自筹资金,不会对公司财务状况及经营成果产生重大影响。综上,本次交易不会对公司的独立性产生影响。

查看PDF:

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!