本次交易包括发行股份及支付现金购买资产、募集配套资金两部分。

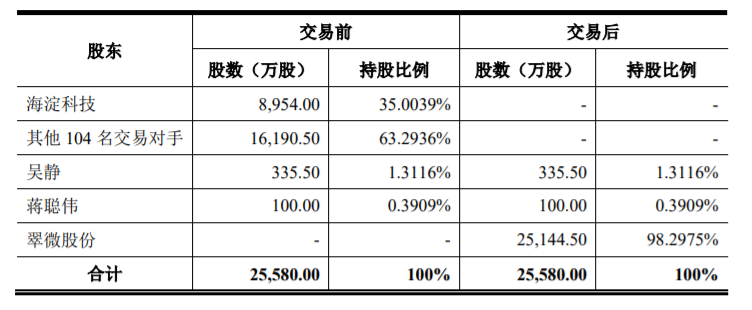

北京翠微大厦股份有限公司以发行股份及支付现金的方式购买海淀科技等105名股东所持有海科融通98.2975%的股权,其中股份支付比例为70%,现金支付比例为30%。本次交易完成前后,海科融通的股权结构如下:

上市公司拟向不超过35名符合条件的特定投资者非公开发行股份募集配套资金总额不超过129,767.91万元,不超过本次交易中以发行股份方式购买资产交易价格的100%,发行股份数量不超过本次交易前公司总股本的30%。

募集配套资金在扣除中介机构费用后,上市公司优先保障支付本次交易的现金对价,剩余部分用于海科融通支付系统智能化升级项目。若最终募集配套资金总额不足,则不足部分将由上市公司以自有资金或者其他融资方式解决;若上市公司或标的公司以自有或自筹资金先行投入,则待募集资金到位后可进行置换。

募集配套资金以发行股份及支付现金购买资产为前提条件,但募集配套资金的成功与否并不影响本次发行股份及支付现金购买资产的实施。如配套资金未能实施完成或募集不足的,上市公司将自筹资金支付本次交易的现金对价部分。

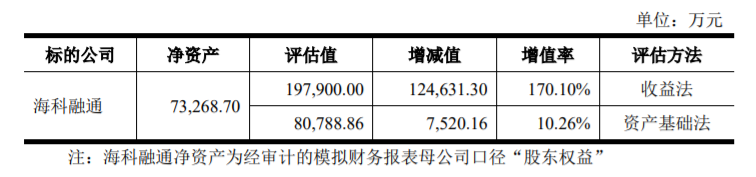

以2019年10月31日为评估基准日,采用收益法和资产基础法对海科融通100%股权进行评估,评估结果如下:

根据海科融通的业务特点,本次评估采用收益法评估结果197,900.00万元为海科融通的最终评估值,并经有权国有资产监督管理部门核准通过。经交易各方友好协商,海科融通100%股权的交易价格为197,900.00万元,按此确定海科融通98.2975%股权的交易作价为194,530.75万元。

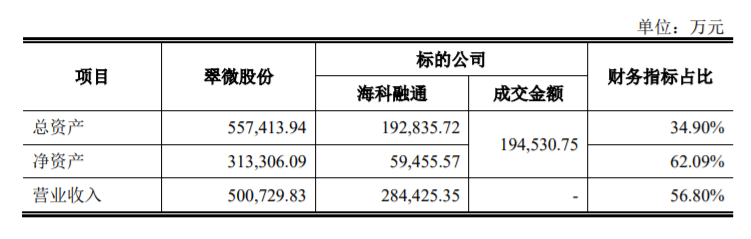

本次交易标的资产为海科融通98.2975%的股权,根据翠微股份、海科融通2018年度经审计的合并报表财务数据以及成交金额情况,相关计算指标及占比情况如下:

根据《重组管理办法》的规定,本次交易构成上市公司重大资产重组。

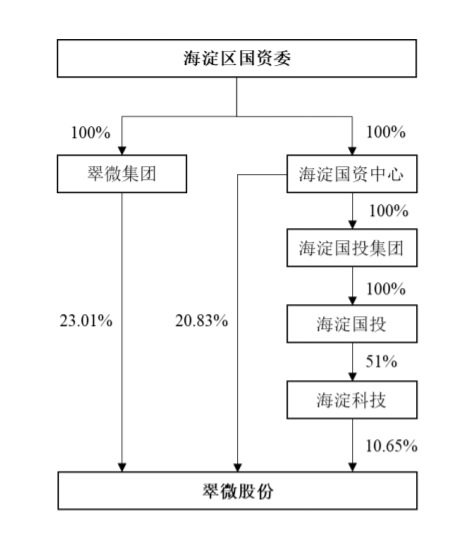

本次交易前,海淀科技持有海科融通35.0039%股权,为海科融通控股股东;海科融通的间接控制方为海淀国资中心,实际控制人为海淀区国资委。因此,本次交易对方之一海淀科技与上市公司同受海淀区国资委控制,海淀科技的间接控制方海淀国资中心系公司控股股东翠微集团的一致行动人,本次交易构成关联交易。

在公司董事会审议相关关联议案时,关联董事已回避表决,独立董事已对此发表独立意见。在股东大会审议相关关联议案时,关联股东也已回避表决。

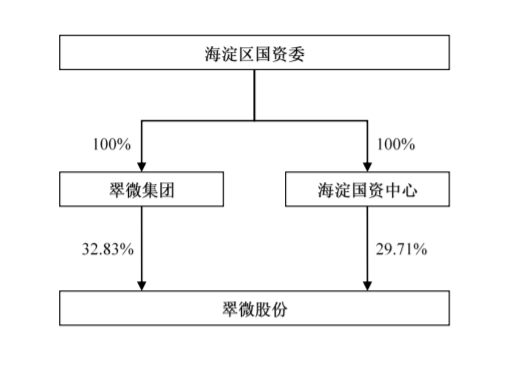

本次交易前,上市公司的产权控制关系如下:

本次交易后,若不考虑配套融资的影响,上市公司的产权控制关系如下:

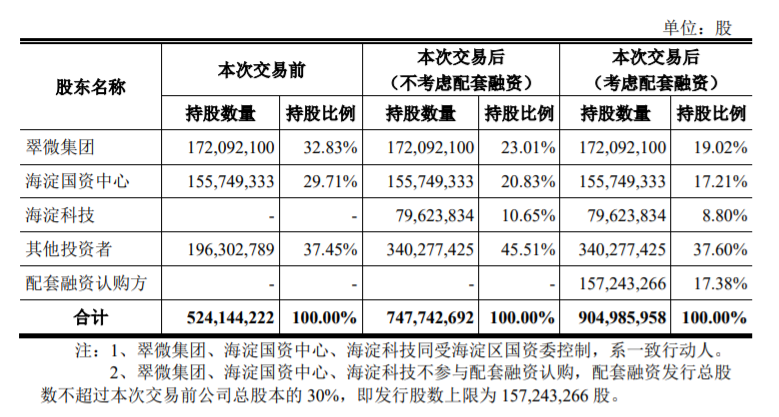

本次交易前,公司总股本为52,414.4222万股,翠微集团、海淀国资中心分别持有上市公司32.83%、29.71%股权;翠微集团为公司控股股东,公司的实际控制人为海淀区国资委。本次交易完成后,翠微集团仍为公司的控股股东,海淀区国资委仍为公司的实际控制人。因此,本次交易未导致上市公司控制权发生变化,不构成《重组管理办法》第十三条所规定的重组上市。

(一)对主营业务的影响

本次交易完成前,上市公司主要从事商品零售业务,以百货业态为主,超市、餐饮等多种业态协同。公司在北京拥有翠微百货翠微店(A、B座)、牡丹园店、龙德店、大成路店、当代商城中关村店、鼎城店和甘家口百货7家门店,建筑面积共计40.23万平方米。公司业务经营模式包括联营、自营及租赁,以联营为主,营业收入主要来自于商品销售和租赁业务收入。

面对新的经济形势和市场环境,公司持续推进百货零售主业的转型升级,积极拓展新零售业态、新生活领域,增强生活服务业发展的新动力,积极延伸投资发展新兴领域,促进生活与科技的融合,推进与海淀区建设城市新形态、全国科技创新中心核心区的战略协同。

本次交易完成后,上市公司持有海科融通98.2975%股权,上市公司的主要业务将新增第三方支付服务。海科融通作为国内较早获得第三方支付牌照的公司,长期深耕第三方支付服务领域,综合服务能力突出、项目经验丰富、牌照资质齐备,目前与中国银联以及众多的商户拓展服务机构、商户保持良好的合作关系。通过本次交易,上市公司将实现业务转型,能够有效拓宽盈利来源,提升可持续发展能力、抗风险能力以及后续发展潜力,为整体经营业绩提升提供保证,符合本公司全体股东的利益。

(二)对股权结构的影响

本次交易前,上市公司总股本为524,144,222股,控股股东翠微集团持有172,092,100股,占比为32.83%;翠微集团一致行动人海淀国资中心持有155,749,333股,占比为29.71%。本次交易前后,上市公司的股权变动如下:

本次交易前后,公司的控股股东、实际控制人均未发生变化,本次交易不会导致控制权变更,不构成重组上市。

对主要财务指标的影响

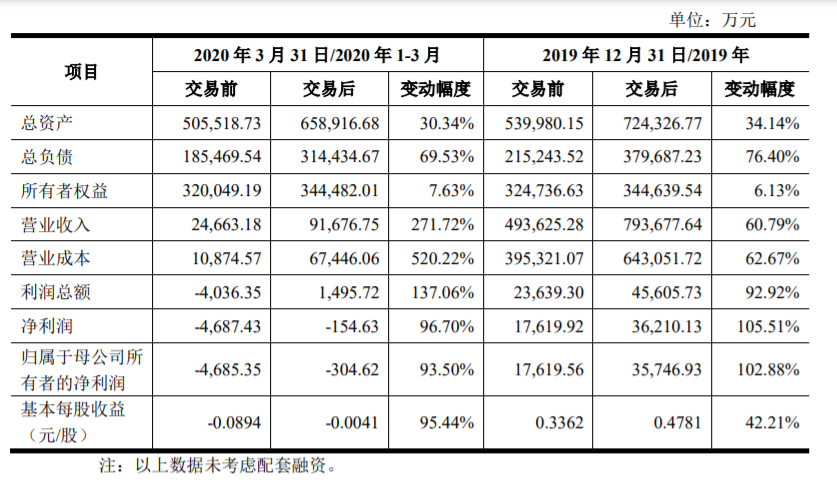

根据大华会所出具的《备考审阅报告》,本次交易前后,上市公司主要财务指标变化情况如下表所示:

本次交易后,上市公司的总资产、所有者权益、营业收入、净利润、每股收益等指标均有不同程度提高,财务状况明显改善,盈利能力明显增强。

根据《公司法》《证券法》《股票上市规则》的规定,上市公司股权分布发生变化不再具备上市条件是指:社会公众持有的股份低于公司股份总数的25%;公司股本总额超过4亿元的,社会公众持有的股份低于公司股份总数的10%。社会公众是指除了以下股东之外的上市公司其他股东:1、持有上市公司10%以上股份的股东及其一致行动人;2、上市公司的董事、监事、高级管理人员及其关系密切的家庭成员,上市公司董事、监事、高级管理人员直接或间接控制的法人或者其他组织。

本次交易完成后,在不考虑募集配套资金的情况下,上市公司的社会公众持股比例高于10%,本次交易符合《重组管理办法》第十一条第(二)项的规定。

查看PDF:

1.翠微股份发行股份及支付现金购买资产并募集配套资金暨关联交易之实施情况暨新增股份上市公告书

2.中信建投证券股份有限公司关于北京翠微大厦股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易之实施情况之独立财务顾问核查意见

3.北京市天元律师事务所关于北京翠微大厦股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易的实施情况的法律意见

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!