连国有大行的产品都不靠谱了,理财还能相信谁!?

一周前,财经网曾分享过一篇关于理财违约潮来临的文章(详情回顾:违约潮爆发!以为买了11%的高收益产品,但可能本金都拿不回!你躲得过吗?),其中详述了大连机床集团、东北特钢等国企债权和其他理财产品的违约事实,没想到才几天的时间,这次违约潮竟然蔓延到了国有大行的领地!

违约潮蔓延到国有大行

投资人、银行各执一词

2018新年伊始,银行理财违约、违规的消息频频爆出,其中招商银行、交通银行、工商银行悉数在列。在银行理财产品火爆的当口,这类消息像一头浇下的冷水,不太应景,却让投资者开始冷静下来思考。

招行10亿理财违约门

近日,一名招商银行私人银行客户爆料,在客户经理介绍下,其于2013年投资的理财产品,在2017年9月份遭遇违约。

其表示,客户经理推荐时称该产品预计年化收益率11%-13%。但2017年9月,投资人被告知,资管计划到期后依旧无法退出,且投资者的2000万元投资款,或仅能收回本金,“收益甚微”。

产品违约的主要是总规模高达10.4亿元的夹层基金,涉及招行投资者的本金为2000万元。夹层基金也称默择内基金,它提供的是介于股权与债权之间的资金,既受益于公司财务的增长所带来的股权收益,也兼顾了次级债券收益。

投资人认为,理财经理介绍与合同出入很大,当时也未充分提示风险。招商银行则表示,该产品是银行代销的定向投资于私募股权基金的专项资产管理计划,银行没有提供刚兑承诺。产品的本金回收及收益获取,取决于投资标的的投资回报情况,存在本金损失的风险。

不过招商财富也承认,会继续敦促合伙企业,全力回收合伙企业投资的各项目的利润及应收款,并按约定向合伙人进行分配。

交行3亿理财退出困难,收益率变低

无独有偶,交通银行也被曝出3亿元私银理财产品退出困难的问题。

原本2015年到期的理财产品,但部分项目退出存在问题,延期了两年,最终8%的收益率变成4%。

据悉,这款名为“得利宝·至尊16-1号”的交行私人银行理财产品成立于2010年12月,规模为3亿元,100万元起售,期限为5+2结构。

2015年该产品五年到期,但部分项目退出存在问题,由此再延续两年。2017年12月6日,该产品到期,交行最终的解决方法是向投资人按年单利4%分配收益。

然而一些投资者却对这一结果存在诸多质疑。1月4日,一位投资人对媒体表示:对产品投资和管理情况存在诸多疑虑,并就管理费违规提取、理财产品账目混乱、隐瞒重大信息披露内容等与交行和投资顾问方进行过多次沟通。

投资人质疑交行未进行充分信息披露,他们希望能看到人相关账目明细以及审计报告,明确为什么按照4%年化单利分配收益。

截至目前为止,投资人依然没有得到想要的审计报告和账目明细。而交行方面则称,交行按照产品说明书的要求,每季度向投资者披露项目情况,并已及时向投资者告知项目进展。

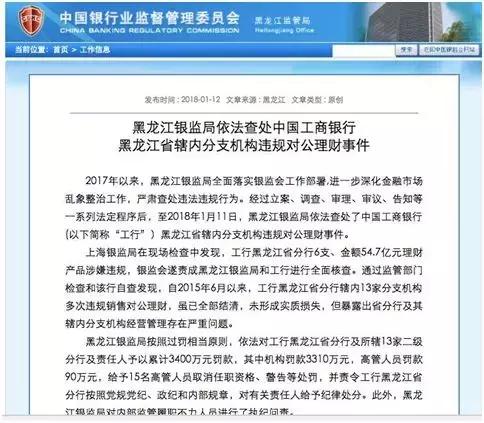

黑龙江工行54.7亿理财产品违规,被罚3400万

除此以外,工行也落下了理财产品存在风险的指责。

1月12日,中国银监会公布了一个大消息:对黑龙江省工行6支、金额54.7亿元理财产品涉嫌违规进行处罚。

黑龙江银监局消息称,上海银监局在现场检查中发现,工行黑龙江省分行6支、金额54.7亿元理财产品涉嫌违规,银监会遂责成黑龙江银监局和工行进行全面核查。

通过监管部门检查和该行自查发现,自2015年6月以来,工行黑龙江省分行辖内13家分支机构多次违规销售对公理财,虽已全部结清,未形成实质损失,但暴露出省分行及其辖内分支机构经营管理存在严重问题。

随后,工行回应称,针对对公理财业务方面不规范问题,工行按照监管要求和总行部署认真进行了自查自纠、严格整改,并严肃处理了相关责任人。目前,相关资金已全部收回。

银行监管日趋严格,

你的钱该放哪里?

在理财圈,违约的事儿并不稀奇,但近期的几次事件直指国有大行,不免让人们对理财的安全性产生更大的怀疑。而随着监管的不断加强,“傻瓜式”理财的方法或许将越来越行不通了……

监管力度越来越大,银行的日子不好过了

过去一年,央妈资金收紧,严整银行,组织开展了“三三四十”等一系列专项治理行动,下大力气整治银行业市场乱象,全年共罚没金额近30亿元。

2018年的第一周,监管就针对银行连发四大强监管文件,一份是关于银行大额风险暴露管理办法,一份是银行股权管理办法,一份是银行委托贷款管理办法,还有一份是规范债券交易业务的通知。

业内人士分析称,这4个文件看似没有关系,实则是一环扣一环,继续减少银行的同业业务、通道业务。而其中原因就在于这些业务造成大量资金空转,而且在空转的过程中不断加杠杆。

说到底,银行虽然通过这样的方式躺着赚钱,但是钱却没有流入实体支持经济发展,而且杠杆越来越高,只要没有新的钱进来,原来的资金链就很快会断裂。

要知道,这里面的钱有央妈的钱,更多的是企业和个人的钱,一旦发生风险,就会像上面招行一样,看上去再安全的银行理财突然之间就违约了。

更严重的问题在于,银行出现问题就会导致系统性金融风险。单一企业违约,最厉害可能就影响一个产业链,但是能够让整个市场流动性紧张并引起违约潮的,唯一可能就是资金中间商出了问题。

从这个角度来看,2018年银行业防风险、强监管,整治市场乱象的大幕已经拉开,并将贯穿始终。也就是说,投资人即使面对银行理财也要更加谨慎,绝对的安全收益将不再那么容易。

2018,你的钱该放哪?

那么问题来了:未来你该怎么理财?

面对未来越来越频繁的违约潮,投资者应该如何理财呢?下面4点建议须牢记于心。

1、对于任何理财产品,都不要再相信保本保息的承诺。

2017年11月,五部委出台的资管新规明确提出打破刚性兑付,也就是说,未来不论是信托还是银行理财,一旦项目违约,相关机构都不再垫资兑付。以后投资理财,即便买银行理财产品,也应该知道买的是什么,承受的又是怎样的风险,理财市场对投资能力要求越来越高。一定要仔细了解自己的风险承受能力,还要知道产品的风险在哪里,运作方式是怎么样的,底层资产是什么。

新的一年,风险控制重于收益,如果连本钱都没了,还谈什么收益。而想做好风险控制,最重要的是自己清楚投资的理财产品到底是怎么一回事,这比任何空口承诺都要保险。

2、不要重仓投资,学会平摊风险。

投资总有风险,一味重仓更是风险中的风险,谁也无法保证某个理财产品不会出问题,最好的办法无非就是“多放几个篮子”,平摊风险。

3、控制自己的负债水平。

如果真到了银行限贷断贷的时候,最容易受伤的就是高负债的人群。

4、树立正确的投资意识

投资任何产品,一定要仔细了解它的风险和运作方式,不要光看背景好,别人推荐都不知道是什么产品就投。以前大家觉得,就算投错了也会有银行或国家兜底。

新的一年,风险控制重于收益,如果连本钱都没了,还谈什么收益。而想做好风险控制,最重要的是自己清楚投资的理财产品到底是怎么一回事,这就需要你多学习,绝对不能再想着“傻瓜式理财”!

理财有风险,入市需谨慎。

财经网出品,转载请注明出处。

来源:财经网精选,文章综合整理自:第一财经资讯,21世纪经济报道,菜鸟理财,德众金融,明天财讯,起点财经,债市观察等。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 财经网精选 ,版权归原作者所有,欢迎分享本文,转载请保留出处!