14年来,毕天宇管理的富国天博(由封闭式基金“基金汉博”于2007年转型而来)从未换过基金经理。毕天宇是极少的在任公司经理年限超过10年的基金经理之一,且投资经理年限长达14年,任职年化回报为14.28%,排名位居第2,是基金行业少有的穿越多次牛熊的老将之一。

“毕总为人低调,平时不接受媒体采访,因此网上少有他的报道。”毕天宇的同事这样介绍。

不与人争锋,但锋芒自露。作为富国基金权益投资部副总监以及富国“天字辈”权益基金的基金经理,毕天宇拥有着近20年证券与基金从业经验,曾任中国北方工业上海公司处长助理、兴业证券研究员等职。其2002年3月加入富国基金,目前仍然活跃在投资一线,担任富国天博创新、富国高端制造的基金经理,是一枚不折不扣的资深老将。

2007年4月27日,富国天博成立。毕天宇是这只产品的第一任基金经理,也是迄今唯一一任。Wind资讯显示,截至今年1月3日,富国天博自2007年4月27日成立以来的累计净值增长率为181.63%,同期沪深300仅增长18.43%,大幅跑赢沪深300;2019年富国天博的业绩表现突出,全年取得75.78%的收益率,排名居前;近年来,单年度同类排名稳居行业前1/3。

在股市中浸淫多年,他经历过五朵金花集体绽放的辉煌时期,也目睹过2007年的超级大牛市,更捱过了多轮漫长的熊市,难能可贵的是,其管理的产品中长期业绩始终位居同期同类产品前列。在交流中,谈到多次成功投资案例时,毕天宇从未显出得意之色,而是一脸虔诚地称,要敬畏市场。

稳健的成长股猎手

从业多年,毕天宇身上有一种君子的淡定,追求高质量成长、坚持基本面研究、拒绝故事、风险可控。

在去年的结构性牛市里,许多基金经理都输在起跑线上,他却依然收获颇丰。Wind资讯显示,截至12月31日,其管理的富国天博、富国高端制造两只基金,2019年收益率分别为75.786%和79.55%,在同类基金中分别排名21/720、10/347。

据了解,研究员出身的毕天宇,以价值投资的思维选股,投资风格相对偏成长,追求在风险可控的前提下实现投资收益的稳健增长。

观察其持仓可以发现,去年他并没有把太多仓位放在大热的消费、科技股上,而是一贯以其精选个股的风格来“排兵布阵”。从其管理的两只基金来看,近年来一直保持高仓位运作,股票仓位大多保持在92%—94%之间,哪怕是行情欠佳的2018年和震幅较大的2016年。在他看来,仓位并非基金业绩优劣的关键,核心因素是选股。在市场越来越多的表现为结构性特征之际,精选个股并长期持有的策略显然比控制仓位更有效。

在这样的投资策略下,毕天宇的换手率远低于行业平均水平。长期以来,其换手率大概在1.4倍,远低于行业平均的3、4倍。公开资料显示,东方雨虹、国瓷材料、贵州茅台等个股近年来一直出现在前十大重仓股名单上,由此可见其对个股的专注。不过对此他表示,低换手率并非刻意而为之,而是长远投资理念下的一种自然体现。

“有人擅长择时,但我的优势在于择股。”毕天宇说,市场总会有情绪化的波动,但优秀的公司终会被市场慢慢发现价值,逃顶或抄底均非自己所追求的结果,更倾向于寻找优秀的企业,在低估时买进,继而跟随公司一起成长。

如何挖掘具有性价比的真成长股呢?彼得·林奇曾经说过,寻找值得投资的好股票,就像在石头下面找小虫子一样。翻开10块石头,可能只会找到一只,翻开20块石头可能找到两只。毕天宇表示认同这一点,挖掘成长股,除了考虑行业的景气度、发展前景以及公司商业模式等之外,还有就是“尽量多翻几块石头”,勤奋且考察较多的人将有望在投资这场比赛中取胜。

寻求最优阿尔法与波动率配比

最早入行时,毕天宇研究汽车、机械、钢铁、有色等周期性行业,但在投资上,其并不固囿于某一行业或板块,而是不断扩大自己的能力圈,用乐观开放的心态,谦卑的面对证券市场。

除了自己熟悉的周期性行业,毕天宇也喜欢新兴行业和实地调研,对产业和公司的一线信息有着天生的饥饿感,善于发现别人还没有发现的投资价值。他最欣赏高增长个股,更欣赏高增长背后的管理层。

君子不器。从业逾14年,他挖掘出了一批又一批牛股,涵盖计算机电子、银行、消费 、互联网等诸多板块。

“实际投资操作中,主要聚焦在选股阿尔法上,而不是通过行业配置来获取超额收益。”他说道。

毕天宇表示,基金经理一般通过增强行业偏离度以及股票精选来获取阿尔法,也就是对看好的行业或个股进行较高配置。但如果两者都兼具的话,组合会承受很高的波动性。他坦言,此前为了获取更高的收益,行业偏离度曾有所加大。但随着投资体系的不断完善,投资风格更趋稳健,亦更注重控制行业偏离以及组合的波动率。

“行业相对均衡就不会失去方向,虽然均衡代表某一阶段你会比较平庸,但中长期下来你还能站在一个比较中上游的位置,不至于跌倒后爬不起来。”

从近年来持仓也可以看见,其也一直践行这样的配置理念。毕天宇采取“自下而中”即“先公司后行业”的思路,先从公司层面考察其成长性、竞争优势以及风险等,继而在行业上均衡配置。例如2019年涨幅居前的芯片行业,毕天宇在年初时已有布局。事后公开报告里可以看到,韦尔股份出现在其前十大重仓股之列,但整个电子行业的配置在其所管理的基金总净值中占比大概也就10个百分点。

“我不排斥任何行业,只要上市公司真正具备成长的基因,也不会过度去博某一个行业。”在他看来,任何行业中都有可能挖掘到真正的成长股,哪怕是在银行保险、地产以及周期等传统行业。

崇尚快乐投资

在资本市场中沉浮多年,毕天宇并不对外界轻言市场判断。哪怕时至富国基金权益投资部副总监,谈话间,仍处处可以感觉到他的谦逊。

“我是一个简单的人,很普通。其实投资也是这个道理,最简单的道理往往也最实用。自己想清楚方向,坚持便好。”

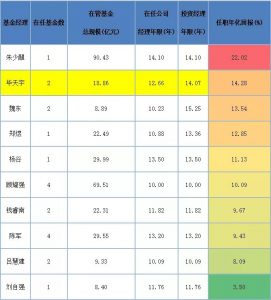

据wind资讯统计,目前所有偏股型基金经理中,有10位任职期限超过十年,其中富国基金占到两席,毕天宇便是其中之一。

自2005年11月起,毕天宇就担任基金汉博的基金经理,2007年该基金封转开变身为富国天博,期间毕天宇独自掌管长达近15年,是目前偏股型基金中单只基金任职年限最久的基金经理之一。

“复杂的事情简单去做,简单的事情重复去做,重复的事情用心去做,长期坚持,自然功成。”他笑道。

他的谦逊还体现在不断反省。他直言,尽管随着年纪渐长,市场阅历会不断丰富,但对一些新兴行业的理解还有欠缺,需要不断学习,紧跟市场节奏。

令人印象颇深的是,在基金经理圈子里,不少人性格偏于内向,尤其是一些管理较大资金规模的基金经理。但毕天宇属于典型的阳光型基金经理,直爽、健谈、关注的话题广泛,与他的对话,轻松有趣。

在熟悉他的人看来,毕天宇也非常具备做成长型投资的个性:乐观、专注、积极、进取。虽然担任基金经理近15年,但他依然充满热情,依然喜欢新事物,依然充满感知力。

他表示,投资是一件自己一直愿意去做且感到快乐的事。“投资不仅使我们建立了客观看待世界的眼光,也保持了一种积极向上的乐观心态,来成熟的面对投资以及生活中的各种压力。希望未来还能继续在这个行业继续做下去,发光发热。”(CIS)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 中国基金报 ,版权归原作者所有,欢迎分享本文,转载请保留出处!