2017年9月28日,头顶“保险科技第一股”光环的众安保险在港交所主板上市,上市首日即大涨18%,市值破千亿,公司数十位高管身价过亿,又一批互联网新贵诞生,再掀造富神话。

财报显示,众安保险2018年保费规模112.5亿元,首次破百亿元大关,然而合并利润报表显示,2018年净亏损达到17.96亿元,相比2017年竟增加8亿元亏损,互联网保险公司竟然不赚钱。

根据众安保险官网介绍,众安保险成立于2013年10月9日,注册资本金人民币14.6亿元,前三大股东分别是平安集团的董事长马明哲、阿里巴巴董事长马云和腾讯董事长马化腾。

成立之初,马云所在的阿里巴巴持股19.9%,腾讯和平安分别持股15%。“三马”联合,一起卖保险,因为三人巨大的影响力和明星光环,众安保险一成立,就吸引了无数媒体和吃瓜群众的眼球。

三家公司联合,集己之所长,互相助力,似乎前途一片光明。

阿里巴巴是中国最大的电商平台,旗下拥有大量企业及个人客户,可以成为财产保险的购买者,而其信用水平和交易记录亦可为“众安保险”研发新产品提供数据支持;而中国平安擅长保险产品的研发、精算、理赔,尤其是旗下庞大的销售及理赔团队,可为“众安保险”提供强大的后勤保障;腾讯则拥有最广泛的个人用户、最懂产品体验和用户心理。

强强联合,引人遐想无数。

众安保险注册地在上海,各地并无分支机构,也没有代理人,完全依靠网络运营完成交易过程,这样的好处就是节省了大量的职场人力和管理成本。

众安保险的亮点不仅体现在销售渠道上,全国不设分支机构,而且在产品端,主攻市场专业程度较高的各类责任险,以及履约保证、信用保证等保证保险。

众安一出场就不同凡响。

就目前的保险业而言,销售增员困难,人员大进大出,代理人流失严重;产品趋于同质化,毫无竞争力;而渠道控制在代理人手中,保险公司无力掌握。

基于此,很多保险公司正在谋求互联网化,如推出在线商城,做网络推广,与互联网平台合作等等,借道互联网实现保费规模和利润的双增长。

对于互联网公司来说,也在谋求在保险方面的布局和突破口,而保险经过了三十年的发展,特别是庞大的线下代理人队伍,已经对消费者起到了启蒙和教育作用,互联网公司进入保险领域,正待其时。

从这些方面看,带有互联网基因的众安保险成立,好像占尽了天时、地利、人和。

梳理众安保险的年报,我们发现,众安保险的保费一直在增长,净利润在经过两年增长后却一路萎缩,而且和保费之间的缺口越拉越大。

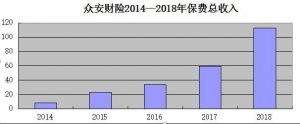

众安保险2014年至2018年的保费总收入分别为:7.941亿元、22.83亿元、34.08亿元、59.54亿元、113亿元。如下图所示:

而众安保险2014年至2018年的净利润分别为:0.27亿元、0.44亿元、0.09亿元、-9.96亿元和-17.96亿元。

从以上两组数据中,我们不难看到,众安保险随着保费规模的增长并没有提升利润,反而是保费越做越大,利润变成了负增长,保费收的越多,亏损越严重。

为什么会是这样?

在2017年,众安保险有关人员这样解释:之所以出现亏损,与长久期业务快速增长带来的未到期责任准备金增加,销售手续费、佣金、技术服务费及其他咨询费支出增加,IPO融资款延迟汇入境内导致汇兑损失等因素相关。

那么,在2018年净利润亏损达到17.96亿元,比上一年度亏损还要严重时,众安保险有关人员解释说:承保亏损增加、科技投入加大、权益市场下行导致投资收益较低,是导致众安在线整体亏损的三大主因”

不管如何解释,众安保险是越大而越不强,亏损越发严重。

对于像众安保险这样的互联网保险公司来说,“流量”是一项颇为稀缺的资源。同传统保险公司需要支付大量的线下人力成本不一样,互联网保险公司需要支付线上获客费用,利用互联网手段吸引“流量”,这部分支出也是互联网保险公司手续费和佣金的“大头”。

据悉,众安保险披露2018年的财报仅11天,截至4月15日,企业的收盘价仅为29.5港元,较59.7港元的发行价已腰斩,与股价顶峰时的97.8港元相比,市值更是已跳水近七成。

资本市场也越来越不看好众安保险。

对于保险业来说,众安保险开启了互联网保险公司之路,但这条道路能不能走通,实现保费与利润双增长,还是未知数。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 百家号:驱动中国 ,版权归原作者所有,欢迎分享本文,转载请保留出处!