一直以来,代理人和经纪人都是保险市场的重要参与者,也是促进人们保险意识觉醒的启蒙者,更是扩大商业保险向全社会普及的践行者。然而日常消费者对代理人和经纪人评价不一,对于它们所销售的产品也是褒贬不一。

代理人卖本公司产品;经纪人可以卖不同公司产品;代理人代表保险公司利益,经纪人代表客户利益等,这些都是教科书上的说法,并没有考虑当前的国情,现实中的代理人和经纪人根本区别究竟在哪里呢?

本期话题分析:

1、保险代理人和经纪人的共同点

2、保险代理人和经纪人的主要区别

一、保险代理人和经纪人的共同点

保险代理人:和保险公司签订的是代理合同,就是委托代理关系,并不是保险公司正式员工,日常既要销售产品,也负责给名下客户代办保全、上门收取理赔资料、提醒交费等服务,如果超越保险公司授权权限出现违规行为,法律追究保险公司责任,但是保险公司有权追究业务员责任,代理人主要收入来自产品销售和组织利益(增员)。

保险经纪人:日常任职于一些保险经纪公司,为客户定制保险方案,协助签订保单合同,如果出现错误,保险经纪人也要承担赔偿责任,经纪人主要收入也是来自产品销售和组织利益(发展成员)。

保险经纪人和代理人共同点:销售是主要收入来源,客户才是真正的衣食父母,它们的根本利益都是一致的,只有不断提高专业素养,用心服务客户,才能在行业留存和发展。

二、保险代理人和经纪人的主要区别

区别一:产品销售范围不同

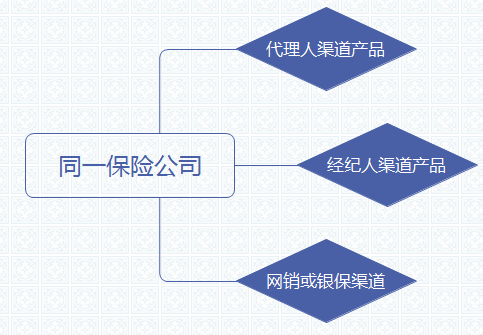

日常保险公司根据不同渠道销售不同产品:

代理人渠道:也就是常说的业务员一般只能卖一家公司的产品,不能卖其他公司产品,产品选择范围窄,在代理人渠道销售的产品并不能保证每一款都适合消费者。其尴尬在于面对不同消费者的不同需求,代理人只有那么几款产品,可选产品比较少。

经纪人渠道:可以卖多家公司产品,且保险经纪公司也常与保险公司合作,定制一些特色产品。

注意:经纪人一般不能卖代理人销售的产品,极少数代理人产品可以在经纪人渠道销售,但是产品组合上也会有区分。经纪人可以卖多家公司产品,但是卖不了绝大多数代理人产品,这种产品壁垒造成经纪人和代理人相互排斥。

区别二:产品设计细节不同

保险业属于金融服务业,保险业竞争的最终形态是服务的竞争。

保险代理人,通过销售产品给保险公司带来源源不断保费;同时也为客户提供代办理赔、保全、续期收费上门服务,维系保险公司与客户之间的关系,提升客户的体验度;此外保险公司对代理人从入职开始,提供不同阶段的培训,在代理人身上花费无数心血,代理人是大型保险公司最宝贵的资源。

保险经纪人,对于保险公司来说,只是一种合作销售关系,经纪人目前并不能提供代办理赔、保全等服务,对于保险公司的品牌认同和忠诚度没有代理人强。

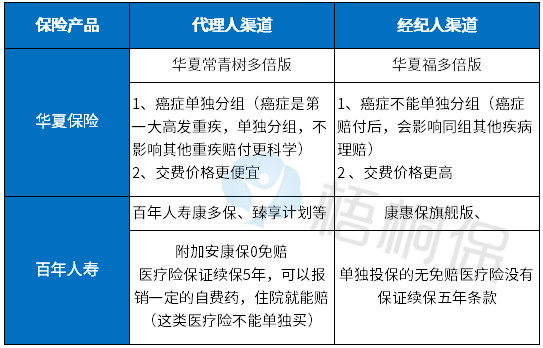

一家保险公司如果有拥有大量线下业务员,而且准备向全国普及网点为消费者提供便捷服务,在产品设计上会对代理人有一定的保护,看个典型案例:

但是很多保险公司专门做互联网保险,没有条条框框限制,经纪人渠道销售的产品在有众多特色条款的情况下,比如癌症多次赔付、重疾不分组赔多次,带有保费返还和身故赔付的情况下,交费价格仍然比较便宜,在重疾险上,经纪人渠道产品对于很多交费能力不强,但是需要买足保额的消费者来说,有不俗的吸引力。

区别三:产品销售理论不同

代理人(业务员):注重重疾和医疗险的均衡

业务员销售产品对象,很多是身边的亲朋好友以及转介绍。资深业务员非常注重保障的全面性。通过理赔和服务,增加周边朋友信任和对保险的了解。保险公司针对线下业务员往往注重医疗险设计,尤其是无免赔医疗险,理赔门槛极低,获赔率非常高,很多人发生严重疾病,一年发生多次理赔,保险公司连续多年的理赔,往往能够建立一大批铁杆客户,进而带来更多转介绍和保费来源。

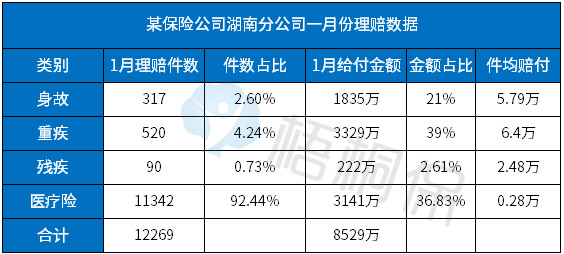

看看一家线下公司在一个省的分公司赔付情况:

从图表中可以看到:

1、无免赔医疗理赔金额和重疾险理赔金额相当;

2、但是医疗险理赔件数比重疾理赔件数多出23倍。

线下公司重疾险搭配续保条款宽松的无免赔医疗险,可以有效应付小病或慢性病,可以每年帮消费者补偿很多医药费损失。

保险经纪人:追求高保额低保费

经纪人可以销售的产品比较广,可以根据个人需要,选择一定保障下交费最便宜的产品,供消费者选择。很多时候为了能够买足保额,可以通过选择消费险或缩短保障期限等方式,在人生高风险阶段拥有高保额保障。

区别四:日常主要问题不同

保险代理人常见问题:

1、做裸险或半裸险,只做重疾,不搭配无免赔医疗险,日常住院一分钱不能赔,保障实用性非常低(新业务员常犯错误);

2、健康告知是否遗漏。消费者存在一定的过往病史,业务员为了保单承保或因为不专业,录单没有告知,容易产生后续问题。(新业务员常犯错误);

3、夸大理财收益或现金价值。对保障型产品现金价值和理财产品预期收益没有真实或客观阐述。

这些低级错误,很容易被同行发现,对业务员自身专业形象造成负面影响。

保险经纪人常见问题:

1、拿同样保额比较保费。不区分产品细节和保障上差异,以价格贵性价比高低为准绳,衡量其他产品, 这种理论如果扩展到其他行业,就是10万买个桑塔纳轿车,就已经满足绝大多数人日常需要,没有必要花几十万甚至几百万买豪车,品牌车性价比太低,赶紧卖车止损,这种销售逻辑容易引起消费者误解。

2、产品分析缺乏客观性。对线下产品真正优点很少提及,对缺点上纲上线无限放大,通过贴标签(某某产品是巨坑等字眼)、自己设置行业标准、列举条款形式,伪装客观专业,很容易引发退保。

3、忽视后续服务和理赔便捷性。很多小公司网点极少,后援工作人员少,严重影响理赔时效,在推荐产品时忽视后续服务问题。

区别五:从业人员专业知识水平不同

代理人从业人员数量大,高达几百万人,从业门槛比较低,有的要求高中以上学历,也有各行各业高学历人员引入,整体上素质层次不齐,但是资深代理人普遍对本公司的产品知识、投保规则、理赔等了解非常深,但是迫于考核压力,很多业务员专注于增员和展业,对外部知识了解不够深,知识面并不是很广。

保险经纪人一般要求大专以上学历,很多经纪人过去就是代理人,有一定的文化知识水平和一定的从业经验,在新的平台上,知识面比较广,但对特定产品,比如万能险或年金保险,认识比较肤浅,经纪人可以推荐自己可以卖的产品中最适合的产品,但是不一定会推荐整个市场中最适合的产品(自己不能卖的产品不一定会推荐)。

分析总结:在西方发达国家,保险经纪人是一种主流,经纪人渠道带来的保费收入超过其他渠道,而且经纪人主要是为中高收入家庭或企业服务,在我们国家,经纪人和代理人在产品销售范围、从业人数等方面还有很大不同,需要留意它们的区别。

作者:梧桐保,来源:希财网

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 希财网 ,版权归原作者所有,欢迎分享本文,转载请保留出处!