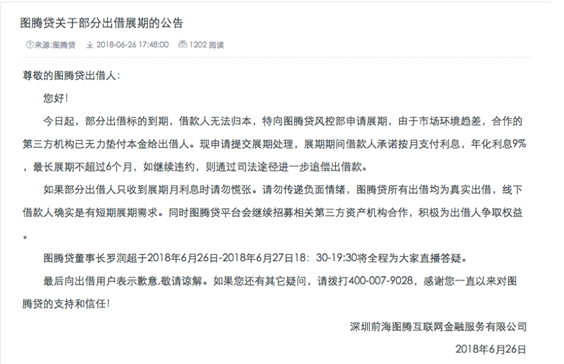

据网贷天眼报道,6月26日,网贷平台图腾贷 发布公告称部分出借标的到期,因借款人无法归本,特向图腾贷风控部门申请展期,由于市场环境差,平台合作的第三方机构已无力垫付本金给出借人。现申请提交展期处理,展期期间借款人承诺按月支付利息,年化利息9%,最长展期不超过6个月,如继续违约,则通过司法途径进一步追偿出借款。

“展期”一词由来已久,在传统金融中应用较为普遍,展期一般指借款人在贷款到期前向贷款方申请延长还款日期。最多可以办理两次展期,展期按正常贷款付利息;如果延期没有得到同意,延期要支付罚息。

然而,“展期”在互联网金融领域算是较为陌生的词汇,在互联网金融领域中展期一般是指借款人在借款到期之前,向平台申请延期兑付。从概念上看来,在传统金融和互金中,展期一词颇有异曲同工之妙。

根据中国人民银行的有关规定,目前我国在商业银行借款中,展期应当按照以下规定办理:短期借款的展期的期限累计不得超过原借款期限;中期借款展期的期限累计不得超过原借款期限的一半;长期借款展期的期限累计不得超过3年,国家另有规定的除外。借款人未申请展期或申请展期未得到批准,其贷款从到期日次日起,转入逾期贷款帐户。金融机构借款时,应当按照以上规定确定展期后的合同期限。

此外,在《合同法》中,对借款展期也有明确表示。

根据《合同法》第二百零九条,借款人可以在还款期限届满之前向贷款人申请展期。贷款人同意的,可以展期。那么,合同法中规定的借款展期是什么意思?借款展期是指借款人在合同约定的借款期限不能偿还借款,在征得贷款人同意的情况下,延长原借款的期限,使借款人能够继续使用借款。

从传统金融展期概念中不难看出,互联网金融领域的“展期”实际上与传统金融展期如出一辙。不同的是,比如传统金融银行在处理展期问题上,由于银行属于资金池模式便于资金调配且有足够的资金储备可用于周转,并不会影响存款用户到期兑付。展期只是银行与借款方之间的协议,不会牵连存款用户,这种现象较为普遍。此外,银行证券类理财产品也出现过展期和延期兑付情况。

然而,互联网金融领域不可设立资金池,P2P平台定位就是信息中介平台。资金就是借款方和投资人一一对应。一旦借款方无法按期还款,那么,投资人的提现会受到影响。但是很多平台为了投资人的权益受到保障,一般都会和第三方机构合作代为垫付或者自己垫付。这样投资人提现时不会受到影响,且平台逾期率显示良好。如果无法垫付,部分平台可能会采用发新标,通过新项目借到的钱来偿还即将到期的借款,但这种操作属于借新还旧的模式,有很大的安全隐患,也不符合目前监管政策的规定。

经过调查,笔者发现,在P2P行业内,借款人和平台之间的展期非常普遍,多数平台都采取的第三方代偿的机制,很少有平台直接向投资人提出项目展期的操作,一般来说,项目展期延伸至投资人后便可视作项目逾期,根据中国互联网金融协会2017年发布的《互联网金融信息披露个体网络借贷》团体标准中的规定,按照合同约定,出借人在投资项目到期时未收到本金和利息(该处收到指资金实际划付到借款人银行账号)即项目逾期。

目前P2P平台处理项目逾期的最主要方式是项目催收和资产处理,部分平台甚至直接进行司法程序。不过在当前全国范围内开展扫黑除恶专项斗争的大环境下,对于资产的处置的力度和效率都受到影响,特别车贷资产、涉及到重复抵押、暴力拖车等多项问题,严重影响了平台逾期项目处理进度,前期部分靠强催收保障低逾期、低坏账率的网贷平台受到影响较为明显。

此外,行业人士表示,近期平台跑路事件频发,导致投资人恐慌,许多平台资金呈现净流出状态。而目前整体经济状态也影响了借款人的资金周转能力,部分借款人资金紧张,容易出现项目逾期,逾期率可能会有所上升。而项目展期兑付可以给借款人缓冲时间来处理。可能会成为平台近期操作的一种常态。(来源:网贷天眼)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 来源:网贷天眼 ,版权归原作者所有,欢迎分享本文,转载请保留出处!