截至北京时间6月28日晚间,美元指数报95.5,刷新一周高位,较年内最低点大涨近8%。

当天,人民币兑美元中间价年内调贬618个基点,跌幅0.95%。

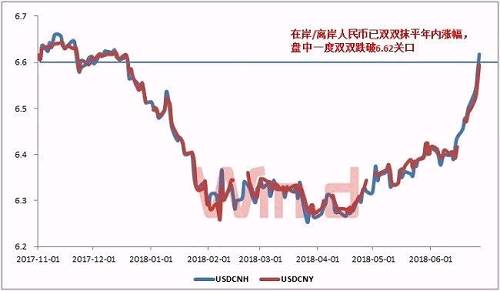

在岸/离岸人民币兑美元也双双下行。按周四盘中高点计算,今年以来在岸/离岸人民币兑美元贬值均超过1100基点,跌幅分别达到了1.78%、1.76%。

人民币兑美元年内跌逾千点

周四(6月28日),人民币兑美元中间价调贬391个基点,报6.5960,为连续七日调贬,创2017年12月20日以来最低,且降幅创2017年1月9日以来最大。

周四盘中,在岸人民币兑美元盘初一度跌破6.62关口,日内跌逾百点,续刷去年12月以来新低。

中信期货研报分析,人民币兑美元汇率大幅贬值,原因有三:

(1)美元指数迅速走强。

(2)6、7月正逢人民币内部季节性购汇旺季,此前内部偏结汇的外汇市场结构对人民币双边汇率的支撑力量或将有所减弱。

(3)贸易战的不确定性增加市场对我国内部的担忧。

从目前来,“强美元”带来的汇市压力已成市场共识。Wind数据显示,美元指数年内涨幅已超3.3%,且呈现继续上涨的态势。

央行主管金融时报刊文称,随着6月年内第二次加息,美联储实行货币政策正常化的意图愈发明确,美元指数也在美联储紧缩政策和美国经济向好前景下强势上涨。

面对“强美元”的冲击,新兴市场经济体需警惕本国货币大幅波动下的贬值风险。此外,新兴市场经济体债务压力以及资本大量流出现象也值得警惕。

值得注意的是,此前表示“人民币汇率贬至7”的九州证券邓海清再度发文表示,汇率已经不再是制约中国央行的因素,在中美经济走势分化、中美货币政策分化、美元升值周期下,中国政策层绝不应重演2014-2016年的“弃外储、保汇率”悲剧,而是应当效仿欧洲、日本,允许人民币汇率在合理水平上进行贬值。

文章认为,在中国贸易摩擦的背景下,中国人民币汇率的贬值,不应当成为市场恐慌的因素,反而可以大大改善中国在贸易战中的被动局面,获得更大的回旋空间。

新兴市场血雨腥风

历史上,只要美元走强,似乎危机就难以避免——强势美元周期曾引发了20世纪80年代的拉美经济危机,以及始于1997年的亚洲金融危机。

这一次似乎是历史重演,新兴市场风暴愈演愈烈,多国股市已经跌入熊市区间,外汇市场血流不止。

新兴市场已经有6个国家股市较前期高点下跌20%,相继进入技术性熊市。这些国家分别是迪拜、土耳其、中国、菲律宾、巴基斯坦和巴西。这6个国家股市总市值约8万亿美元。

MSCI新兴市场指数连续年内跌幅高达17%,已经触及10个月以来低点。

摩根士丹利亚洲新兴市场首席策略师Jonathan Garner表示,美国利率上升、油价上涨以及不断上升全球性贸易摩擦,让新兴市场走向彻头彻尾的熊市。摩根士丹利将MSCI新兴市场指数12个月的目标点位从1160点下调至1000点。

摩根士丹利亚洲新兴市场首席策略师Jonathan Garner表示,美国利率上升、油价上涨以及不断上升全球性贸易摩擦,让新兴市场走向彻头彻尾的熊市。摩根士丹利将MSCI新兴市场指数12个月的目标点位从1160点下调至1000点。

此前,大摩大幅下调香港恒生指数12个月目标约10%至27200点,周四恒指收盘报28497点。这意味着恒指将从1月高点下跌约18%,接近通常表明市场进入熊市的调整幅度。

今年目前为止,投资者从印度、印尼、菲律宾、韩国、泰国、台湾等地区或国家的股票市场撤出资金已经达到190亿美元,创下2008年金融危机以来最快资金外逃速度。韩国、泰国都是经常账户有盈余的国家,但韩元、泰铢近期也都遭遇了抛售。

资金流出新兴市场虽已持续多时,但近期突然开启了“大爆发”模式。截至6月15日当周,在美国上市交易的新兴市场相关ETF基金整体资金流出规模创下2014年1月以来最大,环比暴涨7倍。而且,投资者开始不加选择地抛售。

除了股市血雨腥风,汇市也是一片狼藉。

也就在就在5月7日至20日的两周内,相对美元,马来西亚林吉特贬0.8%,菲律宾比索贬1.2%,印尼盾贬1.5%,印度卢比贬1.7%,墨西哥比索贬3.5%,巴西雷亚尔贬5.5%,土耳其里拉贬值幅度更是高达6%。如今,贬值势头仍在持续,连今年抗压能力极强的人民币也跌破了6.6,抹掉了今年以来的全部涨幅。

美元异动打压全球风险偏好

美元异动直接打压了全球资本市场风险偏好。

全球股市近期普跌,A股的外部环境糟糕。贬值导致的短期资本外流与通胀压力压制市场整体走势,本周A股表现不佳,周四沪指跌穿2800点。本周大金融板块承受系统性压力,而对进口导向较强、外币计价债务较高的行业的冲击尤强,如民航等板块承压更为直接,并且在大市普跌中的补跌效应非常突出。

证券市场周刊旗下的“红刊财经”分析指出,航空股之所以补跌效应如此之强,成为情绪市的牺牲品,从基本面来看,由于持续的引进飞机、发动机及航材,航空公司产生大量美元负债,当人民币兑美元汇率贬值时,航空公司的资产负债表所受影响非常直接,业绩预期会受到打压。

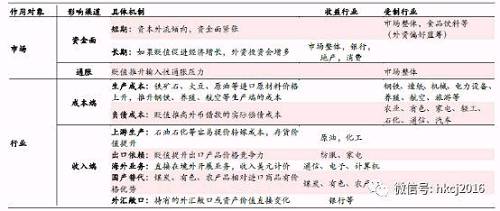

而根据贬值对市场和行业产生影响的主要机制,人民币汇率走低对表1中的行业产生正面和负面的影响。总体看,贬值会对出口导向型行业业绩预期构成提振,纺织、金融、地产、消费、建材业、电子等行业往往会受益。

表1:贬值对市场和行业产生影响的主要机制

而从表2历史数据表现来看,大金融与基本消费板块在贬值周期中的表现突出。不过,这与本周市场表现还有差异。从盘面看,相关受益行业如纺织服饰、电子、半导体等板块优于大盘,宇顺电子(002289,股吧)、华芳纺织、晓程科技、华斯股份(002494,股吧)等周四又现大涨。不过,也要注意这些行业未来也仍可能受到来自贸易摩擦的威胁。

表2:2011-2017年,各行业在贬值周期中的综合表现统计(WIND):

“红刊财经”指出,综合来看,对于A股来说,历史套路具有启示意义,但本轮人民币贬值背景与历史有所不同,还存在较大不确定性。所以,这一回不能武断照搬,以免成了“刻舟求剑”。

因为当下市场预期更复杂、交替作用更明显,需要重点观察的方面较多,外部、内部市场风险仍有待进一步消化。所以,投资者对所谓受益板块也不宜盲目抄底,要理性分辨。

赶紧买美元?

最近人民币兑美元跌的比较猛,不少投资者心痒痒要不要换点美元。

个人投资者买入美元时,至少在潜意识中相信在持有期内,美元对人民币的升值幅度会超过人民币与美元之间的利差。

如果天不遂人愿,在持有期内,美元对人民币的升值幅度没有超过同期二者的利差,那么美元投资就亏了,这时即使美元已经对人民币升到了一个相对较高的点位。

说简单点,从4月中旬以来美元指数最大升值幅度达到6.2%,同期美元兑人民币最高才升值了大约2.5%,如果这种行情延续下去,美元兑人民币要想突破6.5或者更高,美元指数可能需要爬到99或100附近。

所以,市场分析人士指出:

1.除非您百分百确定,今年美元指数一定还能继续强势反弹到100左右,否则现在买美元就是一件很冒险的事情。

2.高抛低吸说起来容易,但一考虑机会成本,就会令人束手束脚,患得患失。

3.再加上外汇市场的行情转向往往会突然到来,转换之快超出想象。

4.每年只有5万美元的购汇额度,这里还有手续费用。

即便你做多了方向,其收益可能还不如银行理财产品。

此前Wind发布的《人民币走弱,股、楼、债市场影响一文看懂》指出,任何押赌人民币单边趋势性升值或单边趋势性贬值的行动,都面临巨大风险。

六大机构展望下半年汇市

外汇市场下半年会怎么走?不妨看看机构们的分析。

随着下半年临近,美元加息趋势依旧。

根据CME“美联储观察”,美联储今年9月加息25个基点至2%-2.25%区间的概率为70.0%,12月至该区间概率为45.8%。

而从多家机构的下半年展望情况来看,其对年内人民币走势不尽相同。

中信期货研报认为,在外部美元先强后弱的情况下,下半年人民币或将呈现先贬后升的格局。

报告认为,从外部市场来看,美元强势难持续,触顶回调概率较大。2018年下半年,美、欧央行后续货币政策变数不大,美元指数从货币政策层面获得的额外利好将较为有限。美元能否延续二季度的强势表现,将更多地取决于美、欧基本面分化表现是否继续扩大及美国政治事件的发展情况。综合来看,预计美元进入强势升值的难度较大,大概率将在三季度探明顶部之后回归长期下行通道。

而从内部环境来看,可关注资本项流入对经常项萎缩的补充力度。下半年跨境资本出现持续大幅流入或流出的可能性均不大,并不会对当前人民币汇率相对均衡预期造成过度干扰。

申万宏源研报也表示,美元指数短期维持较高水平,中期易下难上。报告认为,综合长短期因素,预计美元指数短线有望维持较高水平,人民币汇率仍会随之有小幅贬值压力。而中期随美元指数再度回落,人民币也有望再度小幅升值。

报告预计2018年下半年人民币兑美元汇率大概率在6.3-6.5之间窄幅波动。

不过,海通姜超研报判断,预计年内人民币对美元仍将有一定幅度的贬值。考虑到今年欧洲面临的风险要大于美国,且经济上美强欧弱,美元指数还将保持强势;国内经济存在一定下行压力,中美贸易摩擦的潜在威胁,国内货币政策宽松加码,年内人民币对美元仍然存在一定的贬值压力。

研报同时强调,和2015年相比,本轮人民币贬值压力相对可控。

招商证券谢亚轩研报认为,2018年下半年进一步推动汇率形成机制改革的可能性很小,而外汇供求形势既有三个稳定因素,也面临三个挑战;利差和风险偏好都将支持下半年美元指数维持强势,据此,预测2018年下半年美元处于90-100的条件下,人民币汇率在6.25-6.75的区间内波动。

兴业研究鲁政委研报表示,展望下半年,美元指数顶部探明后呈现震荡贬值的可能性较大。需要耐心等待“美强欧弱”的格局扭转,而在等待的过程中美元指数或阶段性突破95高点,但并非重返牛市。

因此,“美元锚”影响下,当美元指数顶部探明继续下行后,人民币相对美元将再度面临升值动力。而“利差锚”暗示当前汇率与利差仍存背离,将使得美元指数高位盘整或是上行波段中,美元兑人民币阶段性上行。

民生银行研报表示,展望下半年,预计人民币汇率在走势上将继续跟随美元指数反向波动,人民币汇率仍有阶段性贬值的压力。首先,当前美元指数仍处于强势,仍将对人民币汇率形成压力。其次,中美贸易摩擦升级将增强人民币汇率的贬值压力。最后,中美货币政策的分化也有所加剧。

报告预计下半年人民币汇率的中枢有望回落至6.55附近,而双向震荡的区间有望在6.9至6.4之间。(来源:Wind资讯)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 来源:Wind资讯 ,版权归原作者所有,欢迎分享本文,转载请保留出处!