周末,央行发布消息称,从2018年7月5日起,下调国有大型商业银行、股份制商业银行、邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点,累计释放了7000亿元的增量资金。

这是今年央行实施的第三次定向降准,回顾一下这几次:

1月25日开始实施面向普惠金融的定向降准,释放约4000亿元流动资金。

4月25日实施定向置换MLF,释放约4000亿元增量资金。

还有就是这次,释放了7000亿流动资金。

对于缓解房贷市场资金压力影响有限

关于此次定向降准,融360说房君发现,央行的解读稍有不同。

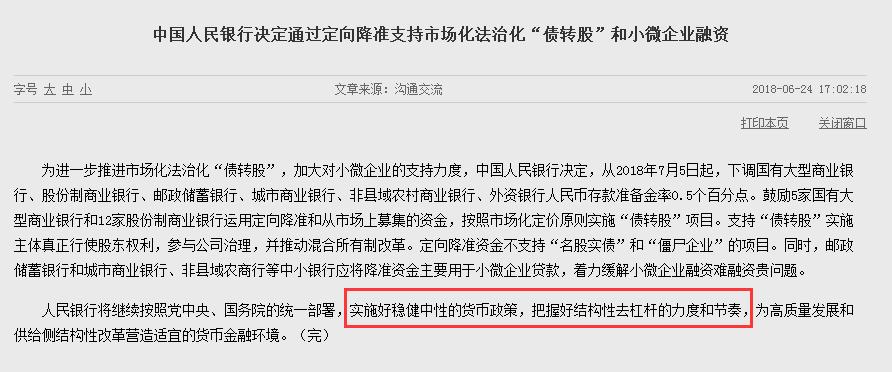

上一次强调了将继续实施稳健中性的货币政策,保持流动性合理。

这一次除了“稳健中性的货币政策外”,还强调了“结构性去杠杆”,国家金融与发展实验室副主任曾刚指出,实施定向降准,是强调货币政策本身的结构性引导,释放更多资金支持中小企业等实体经济发展,防止资金违规进入楼市,并不意味着货币政策转向宽松。

对于房贷市场来说,带来的影响也是有限的,融360说房君曾说过,在货币政策收紧的大背景下,今年银行的资金成本上涨,引发了房贷业务额度不足的问题。去年年底积压了一部分申请,直到今年有了新的额度,才有所好转,但根据融360统计的5月房贷数据显示,在全国35个城市533家银行中,仍有22家银行分(支)行暂停受理房贷业务。

从全国首套房平均利率走势也可以看出,定向降准并没有对房贷利率上涨产生明显影响,唯一的影响可能就是,上浮的速度没那么快了,533家银行中,有454家银行分(支)行首套房贷款利率与上月持平,占比85.18%。

数据来源:融360大数据研究院

未来银行审批趋严,购房人申贷难度增大

银行那边没有松口,对房贷的审批也会越来越严,接下来的房贷审批,会围绕以下几点进行:

一是保障能力类,主要包括借款人的收入、资产、还款能力、个人征信等。

还款能力:包括贷款人的月收入、家庭年收入、家庭存款以及其他资产情况,通常月收入和月供之间的关系是,月收入至少是月供的两倍。另外,像金融理财产品、住房、社会保险缴纳情况等,都能从侧面反映其经济能力。

个人征信:银行通常会审查贷款人5年的贷款记录和2年内的信用卡记录,有的银行会看更长时期内的征信。严格的,即便是逾期几块钱也会算作信用不良,轻则被降低额度、提高贷款利率,严重的很有可能被拒贷,要求会有差异。

二是自然状况类,主要包括借款人年龄、职业、贷款人数、房龄等。

借款人年龄:一般要求的借款人年龄为18-65周岁,其中25-40周岁比较受欢迎,50-65周岁的人群,身体发生疾病的概率更大,银行出于风险的考虑,会缩短贷款年限或者减少贷款额度。

贷款人职业:像公务员、医生、律师等职业的借款人,其收入比较稳定,会被银行归类为优质客户。

贷款人数:如果有共同贷款人,比如配偶,银行还会审查其年龄、职业等,要求满足跟主贷人一样的资质,总之,所有共同贷款人的的情况都会影响贷款审批。

房龄:通常银行要求的房屋年龄为20-25年,房龄会影响贷款年限,一般房龄与贷款年限的关系为:房龄+贷款年限≤50年,不过,城市间房龄和贷款年限之和有差别,今年政策收紧,有的规定不超过40年,有的规定房龄不能超过20年甚至更短的年限,所以,选房的时候也要注意二手房房龄问题。

三是跟银行的关系,说白了就是借款人能给银行带来多少收益,之前有的银行规定,只要贷款额度达到一定比例,就能被归类为优质客户,现在的情况是,有的银行优先放款给接受利率上浮的客户,首套房上浮10%已经不算什么了,越来越多的银行开始向上浮15%靠拢。

有人说,现在银行放贷的规则变了,眼看上半年要过去了,银行出于收益的考虑,利率上浮是大趋势,批贷也会更为严格,到下半年,很有可能出现跟去年年底一样,因额度不足停止房贷业的银行数量增加的情况,购房人申贷难度也越来越大。(来源:融360,www.rong360.com 作者:水兵月)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 来源:融360 ,版权归原作者所有,欢迎分享本文,转载请保留出处!