前段时间,中国人民银行党委书记、银监会主席郭树清在谈及防范非法集资时表示,“收益率超过6%的就要打问号,超过8%的就很危险,10%以上就要准备损失全部本金。”

此言一出,市场哗然。尤其是在货币超发和实际通胀不断膨胀的情况下,6%可能才勉强跑赢通胀,否则看似理财实则贬值。

当然,郭树清的这番话是针对非法集资而论,是为了让大家认识到高风险高收益的常识而简化表达。

但是,在这句话中,确实也让人感受到了弦外之音。

因为投资收益不仅要看能否跑赢通胀,还要看整个市场的风险偏好。而判断市场风险偏好的基准一般称作无风险收益率。

稍微懂理财的人都知道,在中国一般把10年期国债利率看作为是无风险收益率。

今年以来,这个无风险收益指标正在发生想不到的变化。

01

上图中,今年1月10年期国债利率最高达到4.06%,到6月下降到3.6%,整体下行了接近50个基点。

照理说,在金融去杠杆的大环境下,市场货币会越来越紧,从而引发钱荒,而钱荒会推高无风险收益率也就是10年期国债利率。

在美国加息缩表周期中,利率上行和货币收紧会造成债券收益率上行,美债确实也是这样的表现。

但实际上,中国的10年期国债利率却在一路走低,这到底是为什么呢?

出现这种情况,无外乎两种可能:一是央妈放水,二是买国债的人多了。

先说第一种可能。

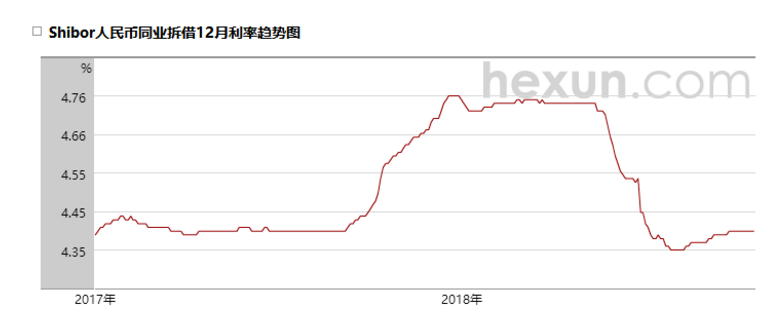

在上图中,大家可以看到,银行同业拆借12月利率走势如同过山车,先冲上云端再跌入谷底。

什么意思呢?银行同业拆借利率代表是银行钱多钱少,拆借利率上涨说明银行缺钱很慌,拆借利率下跌说明银行有钱不慌。

那么很显然,今年银行的流动性确实没有去年那么紧张,银行钱荒的态势在逐渐缓解。

去年,监管轰轰烈烈喊出了去杠杆的口号,加速推进金融业的整改,央妈几乎每次也都是只收钱不放水。

到了今年,画风就突然间变了。

半年不到的时间,央妈先后2次降准和1次临时降准,降准实际上就是给银行放水,释放流动性。

银行流动性的紧张程度就像做过山车一样,一下子就跌回谷底。

缓解了市场钱荒,意味着市场不太缺钱,借钱的意愿自然下降,那么无风险利率也就会跟着下降。

再说第二个可能。

为什么说买国债的人多了,国债收益率就会下降呢?

这里再讲讲债券的基本知识点:收益和价格成反比,债券价格越高,债券收益就会越低。因此,国债收益走低,那么对应价格就会走高。

一件商品价格走高,一般都是受到供需影响,需求多了,价格自然就走高。

那么,究竟是不是买国债的人多了呢?说实话,我并没有查到相关数据。

但是,“买国债的人多了”背后透露出更加确定的意味:市场的风险偏好正在偏向保守。

大家想想,当你越来越害怕风险时,自然现也愿意降低收益预期。

为什么害怕风险,是因为上到国企,下到庞氏骗局,雷声连绵不绝。

信用债市场已经有20只债券违约;云南国有资本、天津两家类城投平台以及内蒙古锡林浩特给排水公司等多地城投公司发生风险;各地上市公司民企老板失联跳楼;四大高返平台全部凉凉……

在债务违约纷纷爆发的情况下,会造成市场情绪恐慌,大家不由自主会抓紧自己的钱袋子,风险偏好逐渐趋于保守。

02

从上面的分析来看,无风险利率下行的短期原因是央妈放水,长期原因其实是市场悲观,这才是本质原因。

虽然央妈放水会刺激市场情绪,传递出“央妈不会见死不救”的信号意义,但是很显然这种信号意义已经越来越弱。

一方面可以看到,央妈放水今非昔比,以前是刺激经济发展主动为之,现在是防止金融危机不得不为。

既然是被动放水,那么显然不可能肆无忌惮,尤其是美国不断加息逼近,中美利差已经越来越小,资本外逃的风险越来越大。

最近一次美国加息,央妈不跟就算了,最近又弄出一个定向降准的预期,人民币汇率一下子跌上千点,破6.5望7,今年以来的涨幅全部回吐。

外部风险增大的同时,内部风险并没有明显化解:经济数据不及预期,实体经济融资依旧萎靡,而银行存款流失居民家庭负债高企,各个都不省心。

这就好比一个人生病了去看医生,医生每次都开同样的药方,虽然短时间有效,但是治标不治本,病人就会越来越悲观。

而一旦悲观情绪形成统一预期,那么带来的影响就是灾难性的。

任何一丁点波动,就会造成群体性恐慌引发大范围踩踏,进而恶性循环,股市就是再明显不过的例子。

信心比黄金还重要,当再多的钱也买不到信心的时候,才是最恐怖的时候。

03

通常意义上,无风险利率是资产定价的基石。在其他条件不变的情况下,无风险利率的下降会带来所有资产价格的上升。反之,无风险利率的上升会压低资产价格。

用大白话来说,就是国债收益持续下降,会推高股、债、房等资产价格上涨。

也正是基于此,有观点认为无风险利率下降会带来大牛市,会刺激房价继续上涨,这个时候就应该如实抄底。

如果你也抱有这种想法,那我只希望你没有堵上全部身家。

因为上面已经说得很清楚了,如今无风险利率下降的核心原因是市场情绪悲观。

在这种悲观预期之下,高昂的资产价格其实摇摇欲坠,当人人都不敢冒险时,接盘者也自然会减少,所谓的高价高涨幅很多时候只是纸面财富。

对于普通人而言,这个时候一定要合理调整自己的风险偏好和收益目标。

不要再用过去的眼光看待眼下的变化,当市场没有整体赚钱的机会时,抓住确定性盈利就足够了。

什么是确定性盈利呢?比如货币基金、银行理财以及表现稳定良好的P2P。

抓住这些确定性盈利,就不要期望过高的收益,能够跑赢市场平均水平就足够了。

在资金配置上,仓位决定心态,千万不要抱有“赌一把别墅靠海”的想法,投入可承受的损失,掌握进退主动权,才有子弹击中下一次赚钱的机会。(来源:菜鸟理财)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 来源:菜鸟理财 ,版权归原作者所有,欢迎分享本文,转载请保留出处!