来源:CITICS债券研究

原标题:MLF超额续作及近期货币政策研判,五大要点值得关注

事项

6月6日,央行开展MLF操作,向市场投放4630亿元一年期MLF,利率为3.30%。4月降准置换部分MLF存量后,6月共有2595亿元一年期MLF到期。央行6月通过MLF续作向市场净投放2035亿元中长期资金。详细点评如下:

评论

央行超额续作MLF,流动性投放呵护年中资金面

本次央行继4月和5月MLF等额续作后重回超额续作,为市场提供中长期资金支持,呵护年中资金面。自2016年8月到2018年3月,央行每月开展MLF操作均实现流动性净投放;2018年4月底开展定向降准并置换部分MLF存量,当月操作实现MLF完全对冲;5月定向降准置换2365亿元后MLF到期量为1560亿元,当月央行开展1560亿元MLF操作实现完全对冲;6月定向降准置换2385亿元后MLF到期量为2595亿元,6日央行开展4630亿元一年期MLF操作,对冲当日2595亿元一年期MLF到期,当日释放2035亿元中长期资金,重回超额续作,应对半年末资金面紧张的挑战。年初以来货币市场利率中枢稳中有降,但3月底以来月末效应有所突出,央行通过本次MLF超额续作进行中长期资金的流动性投放,意欲通过长期流动性投放缓解半年末资金需求,呵护年中资金面水平。

MLF放量并非QE

本次超额续作MLF并非量化宽松的开启,意在稳定年中流动性环境。6月1日人民银行宣布适当扩大MLF担保品范围,不低于AA级的小微企业、绿色和“三农”金融债券,AA+、AA级公司信用类债券和优质的小微企业贷款和绿色贷款等可以作为央行开展MLF操作的担保品,这一改革引起了市场对量化宽松操作的遐想。实际上,MLF担保品扩容并不具有大规模量化宽松操作的基础,而本次MLF超额续作也并非意味着开启量化宽松政策。

目前我国并不满足量化宽松的两个基本特征。回顾日本和美国历史上的量化宽松操作,其两大特征在于超低的资金成本和超量的流动性供给。在利率极低的情况下,央行通过购买长期债券向市场投放基础货币,通过填鸭式补充流动性来迫使银行以较低利率对外放贷。目前我国并不满足量化宽松的两个基本特征:(1)当前利率水平并不低,降低企业融资成本仍然是经济金融工作的主要内容之一;(2)人民银行秉持稳健中性的货币政策取向,公开市场操作规模并不大,资产负债表呈收缩趋势,流动性缺口仍然较大。

实际上,MLF扩容本身并不能构成大规模量化宽松的基础。根据测算,央行将合格质押品的信用债等级下沉到AA级,增加的担保品规模大约是4000亿元~6000亿元,相对于当前4.02万亿的MLF存量并不构成举足轻重的作用。加之担保品能获得再贷款和借贷便利规模需要在担保品面值的基础上乘上抵押率,MLF扩容实际上能增加的流动性投放基础更小。因而本次MLF超额续作更多是对应对年中流动性缺口的常规操作。

结构性宽松意愿明确

MLF担保品扩容与增量续作的政策组合并非大水漫灌,是节水滴灌。毋庸置疑,本次MLF超额续作将向市场提供中长期资金支持,对流动性环境具有一定的改善效果。但这一流动性改善效果并非大水漫灌的全面宽松,而是节水滴灌的结构性宽松政策。

MLF担保品扩容优先接受涉及小微企业、绿色经济的债券和优质贷款,定向支持小微、绿色、“三农”企业,具有明显的结构性宽松特征。“三农”和小微企业的性质决定其仍以贷款作为主要融资方式,三农专项债和小微企业债发行规模远小于小微企业贷款规模。而这些企业主要贷款银行为城商行、农商行、农村信用社等中小型银行,在目前金融体系流动性结构不均衡的背景下,小微企业从中小型银行金融间接融资的难度增大。此次央行在特定企业债上扩大MLF担保品范围,引导金融机构加大对小微企业、绿色经济等领域的支持力度,定向释放资金以实现流动性的结构化宽松的目的。虽然MLF担保品扩容规模对流动性投放总量的影响有限,但对小微、绿色、“三农”债券和贷款的定向支持较全面降准及MLF扩容前都具有更高精准性和有效性。这符合年初政治局会议中强调的“结构性去杠杆”思路,在防风险为主的背景下,结构性宽松成为更优选项。

“MLF+降准组合”:降准不是不到,而是政策有先有后

今年以来央行通过多种渠道进行流动性投放维稳资金面,其中降准和MLF操作的政策组合成为主角。MLF操作和降准都是央行释放大规模中长期流动性的主要方式,MLF自2014年9月创设,从2015年开始MLF的频繁大规模操作逐渐成为常态,MLF作为中长期资金投放渠道被逐渐确认;2015年初到2016年初,央行连续降准5次,释放大量长期流动性。

除了都是加大流动性投放这一共同点外,MLF操作与降准还存在明显的区别。首先,操作对象不同,全面降准和定向降准相比于MLF操作,其操作对象都要明显广泛。MLF操作对象是满足宏观审慎要求的金融机构,大部分是人民银行公开市场操作一级交易商;降准则面向绝大多数商业银行和非银金融机构。其次,操作方式有差异,MLF操作通过招标方式开展,采取质押方式发放;降准是传统的货币政策数量工具,无需质押品支持。其三,操作期限不同,MLF操作以6个月和1年期限为主,降准操作释放的流动性理论上没有期限限制。总的来说,MLF操作对象和操作方式具有更强的定向效果,为市场提供中长期限流动性支持,具有更高的灵活性、针对性和有效性。

降准(定向降准)相比于公开市场操作,流动性投放范围更加广泛,释放的流动性数量较大、期限更长,属于为流动性筑基;MLF和公开市场操作则更加关注流动性的临时性波动。从今年以来的公开市场操作看,流动性投放和回笼规模都较低,流动性净投放量波动性小于往年。流动性环境的表现也符合以上操作的效果。货币市场利率中枢是稳中有降的,但是3月底以来月末效应却更加突出了,恰恰说明流动性基础层较厚而上层波动敏感性增强,本次MLF操作也是央行应对月末等关键时点资金面的具体体现。今年以来已经完成了两次降准,当前时点再次推出降准对市场的影响更大,我们认为上半年降准的概率不大,预计推后至下半年。

国内基本面表现平稳,年中降准需求并不急迫。从5月官方制造业PMI数据来看,制造业供需两旺,制造业成扩张态势。5月官方制造业PMI为51.9%,高于预期51.4%,较前值51.4%回升0.5个百分点至今年最高水平;其中生产指数为54.1%,比上月上行1个百分点,创年内新高;新订单指数为53.8%,高于上月0.9个百分点,创年内新高。微观数据方面也支持制造业韧性,5月高炉开工率延续前期快速提升趋势,6大发电集团日均耗煤量进入5月后明显跳升。国内经济基本面的良好变现使得当前降准的急迫性有所降低,央行此次通过超额续作MLF而非降准的方式投放流动性有其合理性。

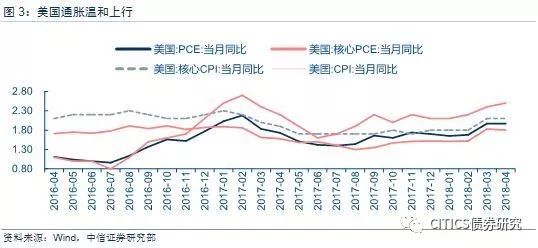

美联储加息近在眼前,流动性对冲或是应对预演。近期公布的美国5月非农数据和4月PCE数据表现强劲,美联储6月加息将如期而至。美国4月个人收入增加,增长主要来源于工资收入、社会福利和利息收入,4月消费支出增加,PCE物价指数与预期和前值持平。5月新增非农就业人数大幅高于预期,失业率达到近50年来最低水平,时薪增速上升。总的来说,通胀温和增长,制造业和就业表现强劲。据CME美联储观察,美联储今年6月加息25个基点至1.75%-2%区间的概率为93.8%,美国经济增长稳健,基本面强化美联储加息预期,6月加息料将如期而至。此前我们分析,为应对美联储6月加息,人民银行大概率会跟随加息并进行流动性放量对冲的操作,本次MLF增量操作可能是央行应对措施是预演;同时,降准工具“藏于匣中”,为下半年货币政策工具保存弹药。

“防风险和降成本”背景下,如何看待央行当前的货币政策态度

央行本次MLF放量操作是针对半年末关键时点的流动性安排。6月末流动性季节性特征显著,一是半年末银行资金到期压力大,二是银行面临半年末MPA考核,银行资金需求较大,金融机构流动性面临吃紧局面。此外,今年以来虽然货币市场中枢处于稳中有降,但是3月底和4月底的季末时点资金面的紧张态势十分明显,市场对6月底资金面的预期并不乐观。加之美联储6月加息在即,在人民银行大概率跟随加息的预期下,市场流动性环境更为紧张。另一方面,近期企业信用违约事件频繁爆发,反映出实体经济融资受阻,流动性缺口仍然存在。基于以上的考虑,央行本次MLF放量操作并非大规模放水漫灌,更多是年中流动性安排,现实了央行对资金面的呵护。结构性宽松特征明显,本次MLF超额续作后,下一次降准可能在下半年推出。出于降低融资成本的考虑,降准置换MLF的政策仍将继续,本次MLF增量操作后为下次降准置换提供了基础。但是上半年已经进行了两次降准,6月份降准的概率不大,预计下半年会有降准操作。

债市策略

央行今日超额续作MLF,投放中长期流动性呵护年中资金面。结合此前MLF担保品扩容,本次MLF增量续作的政策组合并非大水漫灌,而是节水滴灌,这符合年初政治局会议中强调的“结构性去杠杆”思路,在防风险为主的背景下,结构性宽松成为更优选项。今年以来央行通过多种渠道进行流动性投放维稳资金面,其中降准和MLF操作的政策组合成为主角,出于降低融资成本的考虑,降准置换MLF的政策仍将继续,但上半年再次降准的概率不大,预计推后至下半年。总的来说,结构性宽松是当前央行货币政策的主要特征,流动性环境的持续偏松仍然是大趋势。因此,我们维持10年期国债收益率中枢降至3.4%~3.6%区间内的判断不变。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 来源:CITICS债券研究 ,版权归原作者所有,欢迎分享本文,转载请保留出处!